به جرأت میتوان گفت که پرکاربردترین و مهمترین الگوی چارت قیمت که از مبتدیان بازارهای مالی تا تریدرهای حرفهای حداقل بخشی از سیگنالهای خرید و فروش خود را از آن میگیرند، الگوی مثلث (Triangle) است. این الگو زمانی شکل میگیرد که نوسانات نمودار به تدریج کاهش یافته و دامنه حرکت آن محدودتر میشود؛ اما هر نوع از این مثلثها معنا و مفهومی بخصوص دارند. ازاینرو، شناخت انواع مختلف الگوی مثلث و نحوه معامله با آنها، احتمال کسب سود معاملهگران را افزایش میدهد.

در این مقاله، به طور جامع به معرفی Triangleها پرداخته و انواع مختلف آن را بررسی خواهیم کرد. در پایان هم نحوه معامله با الگوی مثلث را با زبان ساده تشریح خواهیم کرد.

الگوی مثلث (Triangle) چیست؟

الگوی مثلث یا همان Triangle، یکی از الگوهای کلاسیک تحلیل تکنیکال است که ظاهری ساده اما اصولی حساس و نسبتاً پیچیده دارد. مثلث زمانی شکل میگیرد که نوسانات قیمت به تدریج کاهش یافته و دامنه حرکتی قیمت محدودتر میشود؛ این الگو از دو خط روند همگرا تشکیل شده که در یک نقطه به هم میرسند و شکلی سه گوش را ایجاد میکنند.

در واقع، الگوی مثلث نشاندهنده دوره تعادل و کشمکش میان خریداران و فروشندگان است. هنگامی که نمودار قیمت در محدوده مثلث در نوسان است، نه خریداران قدرت کافی برای بالا بردن قیمت را دارند و نه فروشندگان میتوانند باعث ریزش قیمت شوند. این وضعیت تا زمانی ادامه مییابد که قیمت از یکی از خطوط روند مثلث بریک-اوت (Breakout) کند.

در بازارهای مالی انواع مختلفی از مثلثها وجود دارند که هر کدام شکل، معنا و نتیجه متفاوتی هم دارند. به عنوان مثال، الگوی پرچم سه گوش (Pennant) از نوع ادامهدهنده بوده و در اواسط روند شکل میگیرد. درحالیکه الگوی گُوِه (Wedge) با اندکی تفاوت ظاهری از نوع بازگشتی است و در انتهای روند ایجاد میشود.

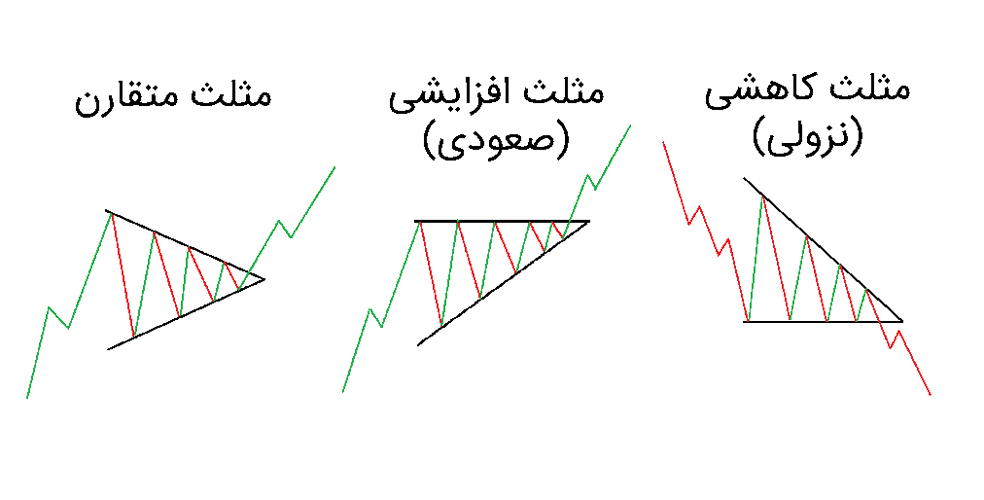

اما ما در این مقاله، قصد داریم الگوی مثلث ساده را که در چهار زیردستهی متقارن، افزایشی، کاهشی و انبساطی شناخته میشود، بررسی کنیم. این نوع از مثلثها معمولاً از نوع ادامهدهنده بوده و در میانه روندهای صعودی یا نزولی شکل میگیرند. بااینحال، گاهی اوقات شکست این مثلثها منجر به برگشت روند نیز میشود.

با توجه به همین خصوصیت مثلثها، شناخت دقیق نوع آنها و محل شکلگیریشان اهمیت بسیار بالایی دارد. درک عمیق تمایزهای کوچک ولی مهم مثلثهاست که تأثیر عمیقی روی روند کسب سود تریدرها میگذارد. توجه به واکنش بازار و حجم معاملات در زمان بریک-اوت از Triangleها بسیار مهم است.

به عنوان مثال، اگر در روندی صعودی، الگوی مثلث متقارن شکل بگیرد و قیمت در ادامه با افزایش حجم از بالای مثلث عبور کند، احتمالاً روند صعودی ادامه خواهد یافت و میتوان وارد پوزیشن خرید شد. اما اگر در همین شرایط، قیمت از پایین مثلث شکسته شود، احتمال بازگشت روند و شروع دوره رِنج و حتی روند نزولی، افزایش مییابد.

به طور خلاصه، الگوی مثلث ابزاری مفید برای ارزیابی تعادل میان عرضه و تقاضا در بازار است. با شناخت کامل این الگو و در نظر گرفتن سایر عوامل مهم مانند حجم معاملات، میتوان جهت احتمالی حرکت آتی قیمت را پیشبینی کرد و سیگنالهای مناسبی برای ورود و خروج از معاملات به دست آورد.

نات کوین؛ روایتی از انگشتان بیقرار

انواع الگوی مثلث

به غیر از پرچمهای سه گوش و وجها که ماهیت متفاوتی دارند، الگوهای مثلث ساده بر اساس شیب خط روند و جهت شکست از آنها، به چهار نوع تقسیم میشوند. این چهار نوع الگوی مثلث عبارتاند از:

- الگوی مثلث متقارن (Symmetrical Triangle)

- الگوی مثلث صعودی یا افزایشی (Ascending Triangle)

- الگوی مثلث نزولی یا کاهشی (Descending Triangle)

- الگوی مثلث پهن شونده یا انبساطی (Expanding Triangle)

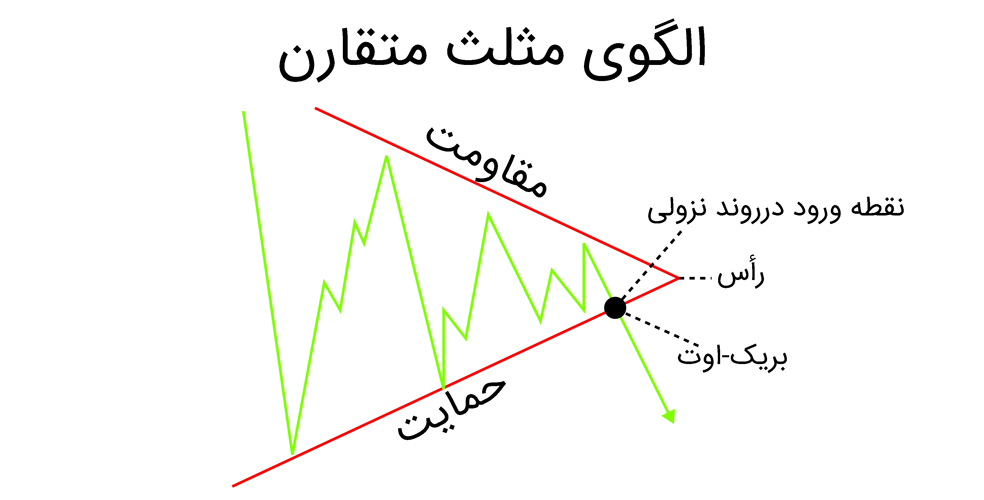

الگوی مثلث متقارن

الگوی مثلث متقارن زمانی شکل میگیرد که خط روند بالایی با شیبی منفی و خط روند پایینی با شیبی مثبت به سمت یکدیگر همگرا شوند و مثلثی متساوی الساقین را تشکیل دهند. در این حالت، دامنه نوسانات قیمت به تدریج كاهش مییابد تا جایی که خطوط روند به هم برسند.

این مثلث معمولاً به عنوان الگوی ادامهدهنده روند در نظر گرفته میشود؛ یعنی پس از شکست مثلث، انتظار داریم روند قبلی ادامه یابد (حدود ۶۰٪ احتمال). با این حال، گاهی اوقات مثلث متقارن میتواند پیش از تغییر روند (ریورسال) نمودار نیز شکل بگیرد.

برای تأیید صحت شکست و جهت حرکت بعدی قیمت، باید به حجم معاملات توجه کرد. افزایش حجم هنگام بریک-اوت، اعتبار حرکت جدید را تأیید میکند. در ضمن وجود یک دنباله (کندل بعد از بریک-اوت) خوب و همجهت هم به افزایش احتمال موفقیت کمک میکند.

به عنوان مثال، فرض کنید در روندی صعودی، قیمت پس از حرکتی قوی، وارد فاز اصلاح یا همان مفهوم پولبک شده و مثلث متقارن تشکیل میدهد. اگر قیمت با افزایش حجم از بالای مثلث عبور کند، انتظار میرود حرکت صعودی از سر گرفته شود. اما شکست از پایین مثلث با حجم بالا، میتواند زنگ خطری برای پایان روند صعودی باشد.

البته در مبانی پرایس اکشن ال بروکس آمده که بریک-اوت از الگوی مثلث احتمال ۵۰-۵۰ دارد و حتی موفقیت یا شکست بریک-اوت هم ۵۰-۵۰ است. در ضمن آقای بروکس معتقدند که یکی از رایجترین پرچمهای نهایی (Final Flag) از نوع مثلث متقارن است.

این نوع مثلثها در اواخر روند ظاهر شده و بریک-اوت ادامه روند از آنها، پس از مدت اندکی متوقف شده و تلاش برای تغییر روند نمودار آغاز میشود.

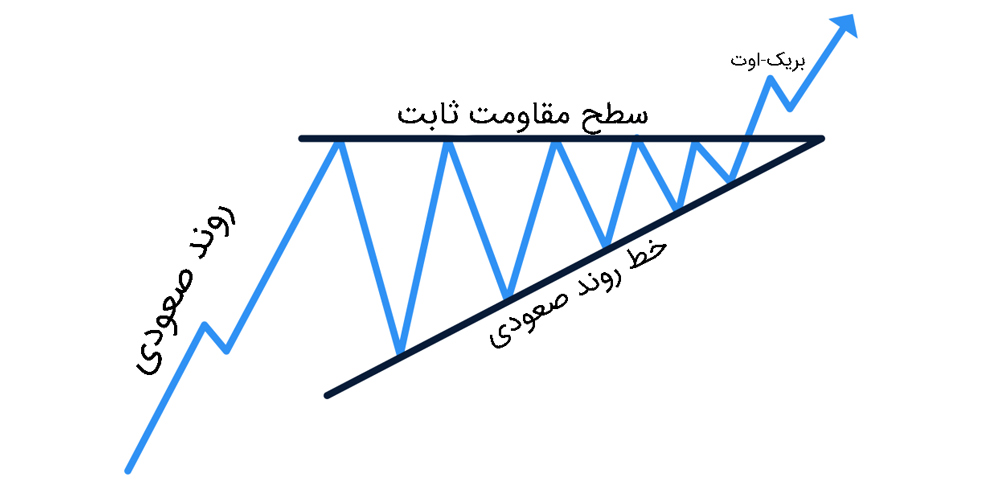

الگوی مثلث افزایشی

الگوی مثلث افزایشی (مثلث صعودی) زمانی شکل میگیرد که خط روند مقاومت (بالایی) به صورت افقی یا با شیب بسیار کم باشد و خط روند حمایت با شیبی مثبت به سمت آن میل کند. در این حالت، قیمت در حال تشکیل سقفهای یکسان اما با کفهای صعودی است.

در واقع این الگو به ما نشان میدهد که در بازه زمانی کوتاه، فشار خریداران بیشتر از فروشندگان بوده و احتمال شکست مثلث از بالا (به دلیل تست پیاپی یک سطح مقاومت) و ادامه روند صعودی وجود دارد؛ چراکه خریداران هر بار موفق میشوند کف بالاتری در نمودار ایجاد کنند، ولی فروشندگان در سطح مقاومتی ثابت واکنش نشان میدهند.

بااینحال، در اینجا هم تأیید شکست مثلث افزایشی به حجم معاملات بستگی دارد. برای اینکه بتوان با اطمینان بیشتری وارد موقعیت خرید شد، حجم معاملات باید در زمان بریک-اوت از بالای مثلث به طور قابل توجهی افزایش یابد.

اهداف قیمتی در الگوی مثلث صعودی، با اندازهگیری ارتفاع مثلث و قرار دادن آن در نقطه بریک-اوت به دست میآید. حد ضرر نیز اغلب کمی پایینتر از خط روند حمایت قرار میگیرد؛ چرا که اگر این خط شکسته شود، الگوی مثلث تکذیب شده و احتمالاً روند هم تغییر کرده است.

تا زمانی که نمودار در بالای مثلث باقی بماند، میتوان در پوزیشن خرید، به ویژه نزدیک به حمایتهای میانمدت وارد شد. اما اگر مثلث افزایشی به سمت پایین شکسته شود، بهتر است از پوزیشن خرید پرهیز کرد و حتی پوزیشنهای خرید باز را هم بست.

البته همانند مثلث متقارن، شکست کاذب (Failed Breakout) در این گونه هم رایج است. معمولاً در بازارهای پرنوسانی مثل کریپتو، شرکتها و موسسات با همین شکستهای کاذب حد ضرر تریدرهای کوچک را فعال میکنند و بعد روند اصلی را ادامه میدهند.

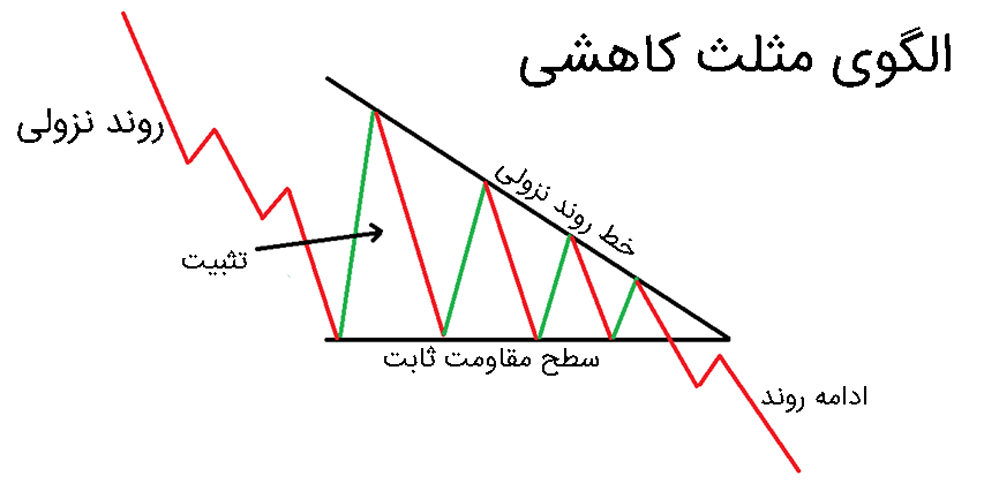

الگوی مثلث نزولی

الگوی مثلث نزولی (مثلث کاهشی)، بر خلاف نوع صعودی، زمانی شکل میگیرد که خط حمایت به صورت افقی باشد و خط روند مقاومت با شیبی منفی به سمت آن حرکت کند. در این حالت، قیمت کفهای یکسان اما سقفهای پایینتری را تشکیل میدهد.

این الگو بیانگر آن است که قدرت فروشندگان بازار بیشتر از خریداران است؛ به طوریکه فروشندگان هر بار در سقف پایینتری شروع به کار کرده و نمودار را به پایین هل میدهند، درحالیکه در سطح حمایت، خریداران نسبتاً منفعل عمل کرده و در سطح یکسانی که دائماً تست میشوند، برای جلوگیری از ریزش تلاش میکنند.

همین تست پیاپی یک سطح قیمت ثابت، باعث کاهش قدرت آن سطح حمایت و در نتیجه شکسته شدن آن (در اینجا ادامه ریزش قیمت) میشود. بااینحال، برای تأیید بریک-اوت، باید به افزایش حجم معاملات توجه ویژه داشت. در صورت تأیید، میتوان وارد پوزیشن فروش شد و حد ضرر را کمی بالاتر از خط روند مقاومت قرار داد.

اهداف قیمتی این نوع مثلث هم مشابه با مثلث افزایشی، با اندازهگیری ارتفاع مثلث و قرار دادن آن در نقطه بریک-اوت مشخص میشود. البته باید توجه داشت که مثلثهای نزولی میتوانند به عنوان الگویی ادامهدهنده در روند نزولی یا الگویی برگشتی در انتهای روندهای صعودی ظاهر شوند.

در هر صورت، صبر کردن برای تأیید شکست و حرکت مطابق با جهت شکست از اصول مهم معامله با مثلثهای نزولی است. لازم به تذکر است که این الگوها به تنهایی کاربرد چندانی ندارند و بهتر است که معاملهگران با ترکیب آنها با سایر ابزارهای تحلیل تکنیکال، شانس بُرد خود را بیشتر کنند.

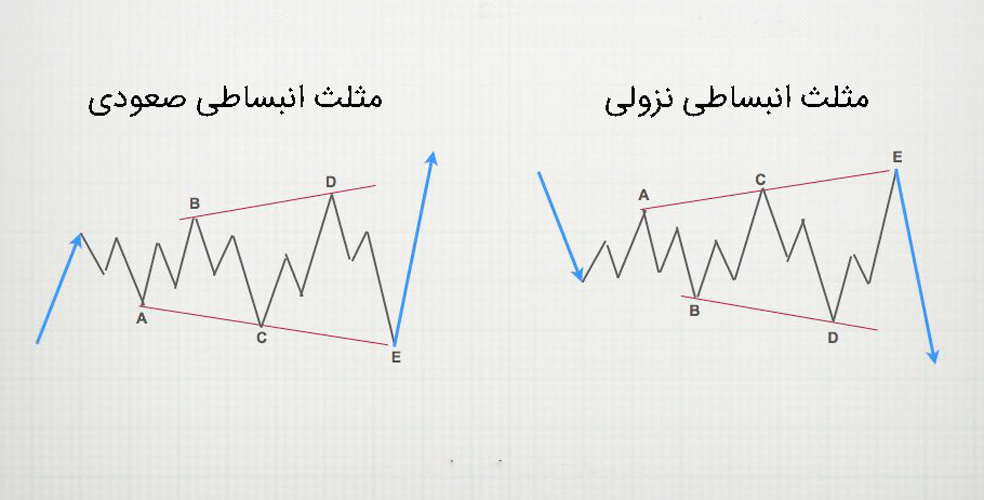

الگوی مثلث انبساطی (پهنشونده)

مثلث پهنشونده یا انبساطی، برخلاف سایر مثلثهایی که تاکنون بررسی کردیم، الگویی ادامهدهنده نیست، بلکه بیشتر الگویی بازگشتی محسوب میشود. این الگو زمانی شکل میگیرد که دو خط روند حمایت و مقاومت مثلث، با زاویه از هم دور میشوند (واگرایی) و قیمت نوسانات پیاپی با دامنههای بزرگتری را تجربه میکند.

در الگوی مثلث انبساطی، خط روند بالایی با شیب مثبت و خط روند پایینی با شیب منفی ترسیم میشود و قیمت مدام بین این دو خط در حال نوسان است. نکته جالب توجه اینجاست که هر بار قیمت به یکی از خطوط روند میرسد، با شدت بیشتری به سمت دیگر پرتاب میشود.

این الگو نشاندهنده افزایش نوسانات و نبود اعتماد و اطمینان در بازار است. در این دورهها، فعالان بازار نظرات متفاوتی درباره روند قیمت آینده دارند و حجم معاملات هم به تدریج کاهش مییابد. در چنین شرایطی، پیشبینی جهت حرکت قیمت بسیار دشوار است، اما میتوان در خطوط حمایت و مقاومت این مثلث، تریدهای کوچک (اسکلپ) ثبت کرد.

با این وجود، بریک-اوت قاطع مثلث انبساطی از بالا یا پایین میتواند سیگنال معتبری برای معاملهگران باشد. در صورت خروج نمودار از بالای مثلث با حجم زیاد، انتظار میرود که روند صعودی قدرتمندی شکل بگیرد. در مقابل، شکست کف مثلث انبساطی، احتمال ریزش شدید قیمت را افزایش میدهد.

اما به طور کلی، معامله بر اساس الگوی مثلث پهنشونده ریسک بالایی دارد و فقط معاملهگران حرفهای و با تجربه باید از آن استفاده کنند؛ چرا که تحلیل این الگو نیازمند مهارت و دانش فنی بیشتری است و نوسانات شدید آن هم بار روانی زیادی به فرد وارد میکند.

برای مدیریت ریسک، حد ضرر را میتوان اندکی پایینتر یا بالاتر از خط روندی که شکسته شده، قرار داد. اما تعیین اهداف قیمتی در این الگو، برخلاف مثلثهای متقارن، صعودی و نزولی، کار سادهای نیست و نیازمند تطبیق با سایر سطوح حمایت و مقاومت کلیدی است.

به طور خلاصه، الگوی مثلث پهنشونده، باوجود پیچیدگیهایش، گاهی فرصتهای سودآوری سریعی را در اختیار معاملهگران قرار میدهد. اما برای استفاده درست از آن، باید تحلیل جامعی از شرایط بازار و سایر عوامل تأثیرگذار بر قیمت داشت.

اهمیت حجم معاملات در تحلیل تکنیکال انواع الگوی Triangle

در بخشهای قبل، بارها به اهمیت حجم معاملات در احتمال موفقیت انواع Triangle ها اشاره کردیم. در واقع، حجم یکی از مهمترین فاکتورهای تأییدکننده سیگنالهای ارائه شده توسط این الگوهاست، زیرا شکار حد ضرر یا استاپ هانتینگ (Stop Hunting) در این الگوها رایجتر بوده و معاملهگران بیتوجه به حجم، احتمال ضرر بالاتری دارند.

به طور کلی، زمانی که قیمت در محدوده مثلث در حال نوسان است، انتظار میرود حجم معاملات کاهشی تدریجی داشته باشد. این کاهش حجم نشاندهنده ترس و تردید فعالان بازار است. در این مرحله، نه خریداران و نه فروشندگان تمایلی به معامله با حجم بالا ندارند و بیشتر منتظر بریک-اوت از مثلث هستند.

اما درست در لحظه بریک-اوت، باید شاهد افزایش ناگهانی در حجم معاملات باشیم. این افزایش حجم، به ویژه اگر با حرکت قیمت در جهت بریک-اوت هماهنگ باشد، سیگنالی مهم از غلبه یک سمت بازار بر دیگری بوده و احتمال شروع حرکت قدرتمند نمودار را نشان میدهد.

بنابراین، اگر مثلث متقارن یا افزایشی را در نظر بگیریم، تنها زمانی باید وارد موقعیت خرید شویم که حجم معاملات به طرز چشمگیری در هنگام شکست صعودی مثلث افزایش یافته باشد. برای مثلثهای نزولی هم باید به دنبال افزایش حجم و ورود موج فروش در لحظه شکست نزولی مثلث باشیم.

توصیه میکنیم که حتی پس از شکست مثلث نیز حجم معاملات را زیر نظر داشته باشید. تداوم حجم بالا نشان میدهد که حرکت جدید نمودار پایدار است؛ این درحالیست که اگر حجم به سرعت کاهش یابد، احتمال توقف یا برگشت روند وجود دارد.

آموزش معامله با الگوی مثلث

حال که با انواع الگوهای مثلث به زبان ساده آشنا شدید و اهمیت حجم معاملات را هم درک کردید، میتوانیم به سراغ یادگیری روشی برای معامله با الگوی مثلث برویم. استراتژیهای مبتنی بر Triangleها بسیار متنوع هستند و هر کدام خصوصیات خاص خود را دارند؛ اما در ادامه سعی کردهایم که روشی ساده را به عنوان نمونه بیان کنیم.

شما با ترکیب اصول زیر با دیگر روشها، اندیکاتورها و الگوها میتوانید استراتژی مخصوص به خود را خلق کرده و با روش بَک تست و فوروارد تست آن را اصلاح کنید.

- شناسایی الگوی مثلث: اولین گام، یافتن الگوی مثلث روی نمودار قیمت است. برای این کار، به دنبال دو خط روند همگرا (یا واگرا برای مثلث انبساطی) بگردید. دقت کنید که حداقل ۳ نقطه برخورد قیمت با خطوط روند لازم است. همچنین توجه به تایم فریم نمودار، جهت روند غالب و الگوهای پیرامون مثلث نیز حائز اهمیت است.

- انتظار برای بریک-اوت: پس از شناسایی الگو، باید صبورانه منتظر بمانید تا نمودار از یکی از خطوط روند مثلث بریک-اوت کند. این شکست باید با افزایش حجم معاملات و ایجاد کندل قدرتمند در جهت شکست همراه باشد. بهتر است برای تأیید بیشتر، به اندازه بسته شدن یک کندل دیگر هم صبر کنید.

- ورود به معامله: پس از تأیید بریک-اوت، میتوانید وارد معامله شوید. بدیهیست که در بریک-اوت صعودی، معامله خرید و در شکست نزولی، پوزیشن فروش باز میکنیم. توجه داشته باشید که حجم معامله نباید بیشتر از ۲٪ از کل سرمایه باشد.

- تعیین حد ضرر: حد ضرر را میتوان اندکی پایینتر از کف مثلث صعودی یا کمی بالاتر از سقف مثلث نزولی تعیین کرد. برای مثلث متقارن نیز باید حد ضرر متناسب با نوسانات اخیر قیمت انتخاب شود. در هر صورت، حد ضرر باید به اندازهای باشد که به لحاظ روانی و مالی، قابل تحمل باشد.

- تعیین اهداف قیمتی: برای تعیین حداقل هدف قیمتی، میتوان ارتفاع مثلث را اندازه گرفت و آن را از نقطه شکست به بالا یا پایین تصویر کرد. البته در طول مسیر حرکت قیمت، ممکن است اهداف بیشتری هم محتمل شود که بر اساس سطوح فیبوناچی، میانگینهای متحرک، و حمایت و مقاومتهای کلیدی قابل تعیین هستند. به طور کلی اندازه حد سود بهتر است ۲ یا حداقل ۱ برابر اندازه حد ضرر باشد.

- ارزیابی و بهبود مداوم: تریدینگ فرآیندی پویا و مداوم است. پس از انجام هر معامله، باید آن را ارزیابی و نقاط قوت و ضعف خود را شناسایی کرد. با یادگیری از اشتباهات و تقویت توانمندیها، میتوان رفته رفته مهارت خود را در معامله با الگوهای مثلث افزایش داد.

به خاطر داشته باشید که هیچ الگو و استراتژی معاملاتی کاملی وجود ندارد. موفقیت در بازارهای مالی نیازمند انضباط، مدیریت ریسک، تحلیل جامع بازار و البته کمی خوششانسی است.

مزایا و معایب Triangle

مانند هر استراتژی و سبک دیگری در بازارهای مالی، معامله با Triangleها نیز نقاط قوت و ضعف مختص به خود را دارد. بنابراین بهتر است پیش از تصمیم به استفاده از این الگو، با مزایا و معایب آن آشنا شویم.

مزایای الگوی مثلث عبارتاند از:

- سادگی و سهولت شناسایی: الگوهای مثلث از جمله الگوهایی هستند که نسبتاً سادهتر شناسایی میشوند. حتی معاملهگران تازهکار هم با کمی تمرین میتوانند آنها را روی چارت پیدا کنند.

- قابلیت استفاده در تایم فریمهای مختلف: مثلثها در تایم فریمهای مختلف تشکیل میشوند و بدیهیست که تشکیل آنها در تایم فریمهای بالاتر اعتبار بیشتری هم دارد.

- ارائه فرصت مناسب برای ورود: مثلثها فرصتهای معاملاتی پیاپی ایجاد میکنند، بنابراین تریدرهایی که از حرکت جا ماندهاند هم میتوانند در موقعیت مناسب وارد شوند.

- حد ضرر و حد سود مشخص: به کمک ارتفاع مثلث و سایر تکنیکهای تحلیل تکنیکال، میتوان برای معاملات مثلث، حد ضرر و اهداف قیمتی مشخصی را از پیش تعریف کرد.

معایب الگوی مثلث هم شامل این موارد میشود:

- نیاز به تأیید با سایر ابزارها: الگوی مثلث به تنهایی برای ورود به معاملات کافی نیست و حتماً باید در کنار سایر شاخصهای تکنیکال و اندیکاتورها قرار بگیرد.

- احتمال شکست کاذب: گاهی اوقات قیمت پس از بریک-اوت مثلث، مجدداً به درون آن باز میگردد. این پدیده شکست کاذب نامیده میشود و میتواند معاملهگران را به ضرر بیندازد.

- نبود قطعیت در مثلثهای انبساطی: برخلاف سایر انواع مثلث، مثلثهای انبساطی سیگنال واضحی ارائه نمیکنند و احتمال خطا در آنها زیاد است.

- ریسک از دست دادن فرصتها: منتظر ماندن برای تکمیل الگوی مثلث و تأیید شکست قیمتی آن، ممکن است باعث شود بخشی از حرکت قیمت را از دست بدهیم.

- نزدیک بودن احتمال شکست و موفقیت: طبق آموزههای ال بروکس، مثلثها به دلیل ماهیت تریدینگ رنج، احتمال بریک-اوت از هر دو طرف ۵۰-۵۰ درصد است و حتی شکست و موفقیت بریک-اوت هم ۵۰-۵۰ در نظر گرفته میشود.

همانطور که مشاهده میکنید، با وجود مزایای مهم Triangle ها، نباید از معایب آن هم غافل شد. همین نکته به ما میگوید که الگوهای مثلث باید به صورت ترکیبی در استراتژی بکار گرفته شوند.

کلام آخر

در ابتدای مقاله گفتیم که رواج استفاده از الگوی مثلث در بازارهای مالی بسیار بالاست، بااینکه در نگاه اول این رکن محبوب الگوهای کلاسیک بسیار واضح و تشخیص آن هم ساده به نظر میرسد، اما تفاوتهای ظریف انواع آن باعث شده که ایجاد استراتژی سودآور با آن کمی دشوار باشد.

معامله موفق با Triangle ها، نیازمند درک عمیق مفاهیم آنها، ترکیبشان با اندیکاتورهای مفید و کاربردی، و همچنین کنترل احساسات و پرهیز از تصمیمات عجولانه است.

در نگاه اول، وِجها پننتها و مثلثهای صعودی، نزولی، متقارن و انبساطی شبیه به یکدیگرند، بنابراین تشخیص دقیق آنها اهمیت بسیار بالایی دارد. حتی نظریهها و سبکهای مختلف هم دیدگاههای متفاوتی نسبت به این الگوها دارند، بنابراین قبل از استفاده از مثلثها باید تحقیقات کاملی صورت بگیرد.

امیدواریم که مطالب آموزشی ارائه شده در این مقاله، به افزایش آگاهی شما نسبت به اینکه الگوی مثلث چیست و معامله با Triangleها چگونه است، کمک کرده باشد. خوشحال میشویم که اگر سوال، ایراد یا فرضیه بخصوصی در نظر دارید، در بخش نظرات همین مقاله با ما و دیگر کاربران به اشتراک بگذارید.

سوالات متداول

- الگوی مثلث چیست؟

از نوع الگوهای کلاسیک است که از به هم رسیدن دو خط روند (شیبدار یا افقی) ایجاد میشوند. این الگو نشاندهنده دورهای تثبیت و آمادهسازی بازار برای بریک-اوت است. این الگو هم میتواند ادامهدهنده باشد و هم الگویی بازگشتی.

- قیمت دارایی بعد از شکست الگوی مثلث چقدر حرکت میکند؟

معمولاً اولین هدف قیمتی بعد از شکست الگوی مثلث، به اندازه ارتفاع مثلث است که از نقطه بریک-اوت اندازهگیری میشود.

- روند نمودار در الگوی مثلث متقارن چگونه است؟

مثلث متقارن بیشتر (۶۰٪) از نوع الگوی ادامهدهنده است و بعد از تشکیل آن باید منتظر ادامه حرکت نمودار، حداقل به اندازه ارتفاع مثلث را داشته باشیم. ارتفاع مثلث در مثلث متقارن از بیشترین فاصله دو خط روند ساقهاست.

- چگونه الگوهای مثلث نزولی یا صعودی را تشخیص دهیم؟

مثلثهای افزایشی و کاهشی ضلعی افقی دارند. نوع افزایشی خطی روندی صعودی (با کفهای بالاتر) و نوع کاهشی هم خط روندی نزولی (با سقفهای کوتاهتر) دارند.

- بهترین نقطه ورود به دارایی یا خروج از آن به کمک الگوی مثلث چیست؟

بهترین نقطه ورود در مثلثها، زمان بریک-اوت با حجم معاملات بالا از مثلث است و نقطه خروج ایدهآل از آن هم میتواند به اندازه ارتفاع مثلث و یا ۱ تا ۲ برابر فاصله با حد ضرر باشد.

- تفاوت وج با الگوی مثلث چیست؟

وج (Wedge) الگویی بازگشتی است که از دو خط روند هم جهت با شیبهای متفاوت تشکیل میشود. درحالیکه ضلعهای مثلث غیر همجهت هستند.