یکی از ابزارهای دقیق و پرکاربردی که بر پایه علوم ریاضی و آماری بنا شده و در حوزه تحلیل تکنیکال سیگنال طرفداران بخصوص خود را دارد، اندیکاتور باند بولینگر (Bollinger Bands) است. این اندیکاتور که توسط تحلیلگر مطرح آمریکایی ابداع شده، با اندازهگیری نوسانات قیمت و ترسیم باندهایی در اطراف نمودار، در شناسایی نقاط ورود و خروج بازارهای مالی به معاملهگران کمک میکند.

در این مقاله جامع، ابتدا به تعریف اندیکاتور Bollinger Bands خواهیم پرداخت و با اجزای تشکیلدهنده آن آشنا خواهیم شد. سپس کاربردهای این اندیکاتور را شرح داده و فرمول محاسبه و تنظیمات آن را نیز بررسی خواهیم کرد. همچنین در بخش پایانی نیز چند استراتژی معاملاتی مبتنی بر باندهای بولینگر را معرفی کرده و به نقاط قوت و ضعف این ابزار اشاره خواهیم کرد.

اندیکاتور باند بولینگر چیست؟

اندیکاتور باند بولینگر (Bollinger Bands) در دهه ۱۹۸۰ توسط جان بولینگر (John Bollinger) معرفی شد. این اندیکاتور از سه منحنی تشکیل شده که در اطراف نمودار قیمت ترسیم میشوند و به سنجش نوسانات و تغییرات قیمت یک دارایی میپردازند.

خط میانی باندهای بولینگر، میانگین متحرک ساده (Simple Moving Average) قیمت است که به طور پیشفرض بر اساس 20 دوره (کندل) محاسبه میشود. دو خط دیگر که در بالا و پایین خط میانی قرار دارند، باندهای بالایی و پایینی نامیده میشوند. فاصله این باندها از میانگین متحرک، بر اساس انحراف معیار دادههای قیمتی تعیین میگردد.

هدف اصلی اندیکاتور Bollinger Bands، شناسایی شرایط احتمالی خرید و فروش از طریق ارزیابی نوسانات قیمت است. زمانی که قیمت به باند بالایی نزدیک میشود، احتمال وقوع روند نزولی یا اصلاح قیمت وجود دارد. و اگر قیمت به باند پایینی نزدیک شود، ممکن است شاهد آغاز روندی صعودی باشیم.

نکته جالب در مورد باندهای بولینگر، پویایی آنهاست. با تغییر نوسانات بازار، فاصله بین باندهای بالایی و پایینی نیز تغییر میکند. در دورههای پرنوسان، باندها از هم دورتر میشوند و زمانی که بازار آرامتر است، به هم نزدیکتر میگردند. این ویژگی پویا، اندیکاتور بولینگر باند را به ابزاری کارآمد برای درک وضعیت فعلی بازار تبدیل میکند.

ارزیابی جامع تاثیر زیستمحیطی بیت کوین

آشنایی با باندهای بولینگر

همانطور که در بخش قبل اشاره شد، اندیکاتور بولینگر باند از سه خط تشکیل شده است. در این قسمت، به تشریح کامل هر کدام از این اجزا میپردازیم تا بتوانیم درک بهتری از نحوه عملکرد این اندیکاتور داشته باشیم.

-

خط میانی: میانگین متحرک ساده (SMA)

خط میانی در باندهای بولینگر، همان میانگین متحرک ساده نمودار است. این خط، میانگین قیمتهای پایانی (Close) هر کندل را در یک دوره زمانی مشخص نشان میدهد. به طور پیشفرض، دوره زمانی محاسبه SMA در اندیکاتور بولینگر باند، ۲۰ کندل است؛ اما معاملهگران میتوانند بنا به استراتژی و سبک معاملاتی خود، این پارامتر را تغییر دهند.

-

باند بالایی: میانگین متحرک + (انحراف معیار × ضریب انحراف معیار)

باند بالایی با فاصلهای مشخص در بالای خط میانی ترسیم میشود. برای محاسبه موقعیت این باند، حاصلضرب انحراف معیار دادههای قیمتی در یک ضریب (که به طور پیشفرض ۲ است) به میانگین متحرک ساده (معمولاً ۲۰) افزوده میشود. بدیهیست که هرچه این ضریب بزرگتر باشد، فاصله باند بالایی از میانگین متحرک بیشتر خواهد بود.

به عنوان مثال، اگر میانگین متحرک 20 روزه قیمت سهمی ۱۰۰ تومان باشد و انحراف معیار دادههای قیمتی در این دوره برابر با ۵ تومان، با احتساب ضریب پیشفرض ۲، باند بالایی در سطح ۱۱۰ تومان (۱۰۰ + (۵ × ۲)) ترسیم خواهد شد.

-

باند پایینی: میانگین متحرک – (انحراف معیار × ضریب انحراف معیار)

باند پایینی، مشابه باند بالایی محاسبه میشود؛ با این تفاوت که حاصلضرب انحراف معیار در ضریب مذکور، از میانگین متحرک کسر میگردد. به این ترتیب، باند پایینی با فاصلهای معین در پایین خط میانی ظاهر خواهد شد.

در مثال قبلی، اگر میانگین متحرک ۲۰ روزه برابر با ۱۰۰ تومان و انحراف معیار دادههای قیمتی ۵ تومان باشد، با ضریب پیشفرض ۲، باند پایینی در سطح ۹۰ تومان (۱۰۰ – (۵ × ۲)) ظاهر خواهد شد. انتخاب ضریب انحراف معیار کوچکتر، باند پایینی را به میانگین متحرک نزدیکتر میکند و برعکس.

توجه به این نکته ضروری است که انحراف معیار، پراکندگی و نوسانات دادههای قیمت را اندازهگیری میکند. هرچه نوسانات بازار بیشتر باشد، انحراف معیار بزرگتر بوده و در نتیجه، فاصله باندهای بولینگر از میانگین متحرک افزایش مییابد. در مقابل، نوسانات کمتر با انحراف معیار کوچکتر و نزدیک شدن باندها به یکدیگر مشخص میشود.

اندیکاتور بولینگر باند چه کاربردی دارد؟

همانطور که گفتیم، دلیل محبوبیت زیاد اندیکاتور بولینگر باند کاربردهای متنوع آن در تحلیل تکنیکال و معاملات بازارهای مالی است. در این بخش، به برخی از مهمترین موارد استفاده از این اندیکاتور میپردازیم.

۱. شناسایی روند

یکی از کاربردهای اصلی اندیکاتور باند بولینگر، کمک به شناسایی جهت روند حرکت قیمت است. زمانی که قیمت به طور مداوم در نزدیکی یا بالاتر از باند بالایی در نوسان باشد، میتوان آن را نشانهای از روند صعودی در نظر گرفت. در مقابل، نوسان مداوم قیمت در محدوده باند پایینی یا پایینتر از آن، میتواند نشان از روند نزولی قیمت باشد.

حرکت قیمت در میانه کانال بولینگر و تمایل نداشتن نمودار به حرکت به سمت باندهای بالایی یا پایینی نیز احتمال وجود بازار رنج (Range) را افزایش میدهد.

۲. تشخیص نقاط بازگشت (ریورسال)

باندهای بولینگر میتوانند در شناسایی نقاط احتمالی بازگشت روند به ما کمک کنند. هنگامی که قیمت پس از روندی صعودی به باند بالایی برخورد کرده و سپس شروع به نزول میکند، میتواند علامتی برای احتمال وقوع بازگشت نزولی و فرصتی برای فروش باشد.

به همین ترتیب، رسیدن قیمت به باند پایینی پس از روندی نزولی و حرکت مجدد به سمت بالا، در برخی موارد نشانهای از بازگشت صعودی و فرصتی برای خرید تلقی میشود. اگرچه باید توجه داشت که برخورد صرف قیمت به باندها همواره به معنای بازگشت قطعی نیست و باید سایر عوامل و نشانهها هم در نظر گرفته شود.

۳. ارزیابی نوسانات و جو روانی بازار

اندیکاتور باند بولینگر، به دلیل ماهیت پویای خود، ابزار مناسبی برای سنجش نوسانات و جو روانی بازار محسوب میشود. پهنای باندهای بولینگر در واکنش به تغییرات انحراف معیار دادههای قیمتی، دائماً در حال تغییر هستند. زیاد شدن فاصله بین باندهای بالایی و پایینی، حاکی از افزایش نوسانات و بالا رفتن حساسیت بازار است.

چنین شرایطی، با پرریسکتر شدن معاملات و احتمال نوسانات شدید قیمتی همراه است. در مقابل، باریک شدن باندهای بولینگر یا به اصطلاح فشردگی یا اسکوئیز (Squeeze)، نشانه کاهش نوسانات و آرام شدن موقتی بازار است. معاملهگران پس از مشاهده الگوی اسکوئیز انتظار افزایش حرکات انفجاری نمودار را دارند.

۴. تعیین حمایتها و مقاومتهای پویا

باندهای بولینگر را میتوان به عنوان سطوح حمایت و مقاومت پویا در نمودار قیمت در نظر گرفت. در روندی صعودی، باند پایینی به عنوان سطح حمایتی پویا عمل میکند؛ به طوریکه در صورت اصلاح یا ریزش قیمت، احتمال توقف یا کاهش سرعت ریزش در این محدوده وجود دارد.

به همین شکل، در روند نزولی باند بالایی مقاومتی پویا محسوب شده و میتواند مانع از صعود قیمت شود. البته شکست سطوح حمایت یا مقاومت باندهای بولینگر نیز اتفاقی رایج است و میتواند پیامدهای قابل توجهی برای روند قیمت به همراه داشته باشد.

۵. استفاده در استراتژیهای ترید

این ابزار، کاربرد گستردهای در استراتژیها و سیستمهای معاملاتی تریدرها دارد. در ادامه برخی از پرکاربردترین استراتژیهای مبتنی بر باندهای بولینگر را آوردهایم:

- خرید در شرایط بیش خرید (قیمت در نزدیکی باند پایینی یا پایینتر از آن) و فروش در شرایط بیش خرید (قیمت در نزدیکی باند بالایی یا بالاتر از آن).

- استراتژی Bollinger Bounce که در آن با برخورد قیمت به یکی از باندها و بازگشت آن به سمت میانگین متحرک، پوزیشن گرفته میشود.

- الگوی Bollinger Squeeze که هنگام باریک شدن باندها، تریدرها خود را برای حرکت انفجاری و بزرگ قیمت در جهت خروج از محدوده فشردگی آماده میکنند.

- ترکیب باندهای بولینگر با سایر اندیکاتورهای تحلیل تکنیکال و پرایس اکشن مانند RSI، MACD و … برای گرفتن سیگنالهایی با احتمال کسب سود با ترید

لازم به ذکر است که برای افزایش سودآوری و احتمال موفقیت باندهای بولینگر، باید در ابتدا مفهوم آن را به خوب درک کرد و سپس آن را با مفاهیم پرایس اکشن، یا اندیکاتورهای دیگر تلفیق کرد. البته در ادامه استراتژیهای ترید با باند بولینگر را به شکلی جامعتر تشریح خواهیم کرد.

آموزش معامله با اندیکاتور باند بولینگر

اصلیترین هدف از نگارش این مقاله، آموزش معامله با اندیکاتور باندهای بولینگر است. بنابراین در ادامه به بررسی دقیقتر نحوه استفاده از این ابزار در معاملات بازارهای مالی میپردازیم. برای این کار، ابتدا فرمول و چگونگی محاسبه این اندیکاتور را شرح میدهیم و سپس، تنظیمات مهم آن را معرفی خواهیم کرد.

فرمول و نحوه محاسبه باندهای بولینگر

برای درک بهتر عملکرد باندهای بولینگر، آشنایی با فرمول محاسبه این اندیکاتور ضروری است. همانطور که پیشتر اشاره شد، باندهای بولینگر از سه جزء اصلی تشکیل شدهاند:

-

میانگین متحرک ساده (SMA)

فرمول محاسبه میانگین متحرک ساده به شرح زیر است:

SMA = (P1 + P2 + … + Pn) ÷ n

در این فرمول، P1 تا Pn قیمتهای بسته شدن کندلها (شمعها) در n دوره زمانی اخیر هستند.

-

باند بالایی

باند بالایی طبق فرمول زیر محاسبه میشود:

Upper Band = SMA + (σ × m)

در اینجا، σ انحراف معیار و m ضریب انحراف معیار (که به طور پیشفرض ۲ است) میباشند. انحراف معیار با استفاده از فرمول زیر به دست میآید:

σ = √[Σ(P – SMA)^2 ÷ n]

-

باند پایینی

فرمول محاسبه باند پایینی به صورت زیر است:

Lower Band = SMA – (σ × m)

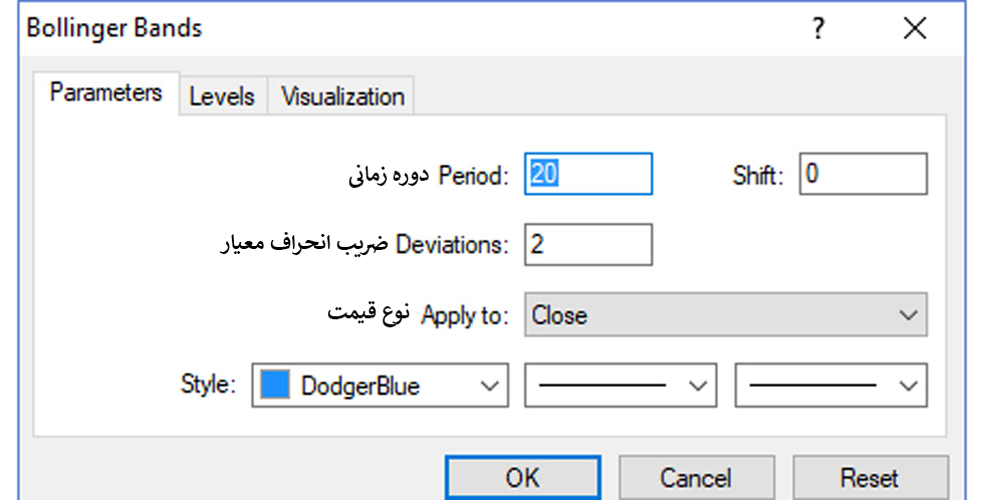

تنظیمات اندیکاتور Bollinger Bands

یکی از نقاط قوت این اندیکاتور، قابلیت شخصیسازی و تنظیم پارامترهای مختلف آن است. انتخاب تنظیمات بهینه، بر اساس بازار هدف، بازه زمانی معاملات و سبک معاملاتی فرد صورت میگیرد.

دوره زمانی (Period)

به طور پیشفرض، میانگین متحرک و انحراف معیار در اندیکاتور Bollinger Bands بر اساس ۲۰ دوره محاسبه میشوند. با این حال، معاملهگران میتوانند بسته به نیاز خود، این دوره را تغییر دهند. برای مثال، در کندلهای روزانه، اندیکاتور را میتوان روی 10، 50 یا حتی 200 روز تنظیم کرد. انتخاب دوره کوتاهتر، حساسیت باندها به نوسانات قیمت را افزایش میدهد، در حالی که دورههای طولانیتر، روندهای بلندمدتتر را نشان خواهند داد.

ضریب انحراف معیار

این ضریب که به طور پیشفرض روی ۲ تنظیم شده، در محاسبه باندهای بالایی و پایینی مورد استفاده قرار میگیرد. کاهش ضریب انحراف معیار، باندها را به میانگین متحرک نزدیکتر کرده و احتمال برخورد قیمت به آنها را افزایش میدهد. در مقابل، ضرایب بزرگتر با فاصله گرفتن باندها از میانگین، سیگنالهای کمتر اما معتبرتری ارائه میکنند.

نوع قیمت

در محاسبه میانگین متحرک و باندهای بولینگر، چهار نوع قیمت شامل قیمت آغازین (Open)، پایانی (Close)، بالاترین قیمت (High) و پایینترین قیمت (Low) کندلها قابل استفادهاند. هر چند در اکثر موارد از قیمت بسته شدن استفاده میشود، اما بسته به استراتژی خود میتوانید سایر قیمتها را نیز امتحان کنید.

جهت روند

برخی از پلتفرمهای معاملاتی، امکان تنظیم جهت روند (صعودی، نزولی یا رنج) را در اندیکاتور Bollinger Bands فراهم میکنند. این قابلیت به معاملهگر کمک میکند تا سیگنالهای ارائه شده را متناسب با تحلیل روند خود جدا کند و از معاملات نامطلوب در خلاف جهت روند اصلی اجتناب نماید.

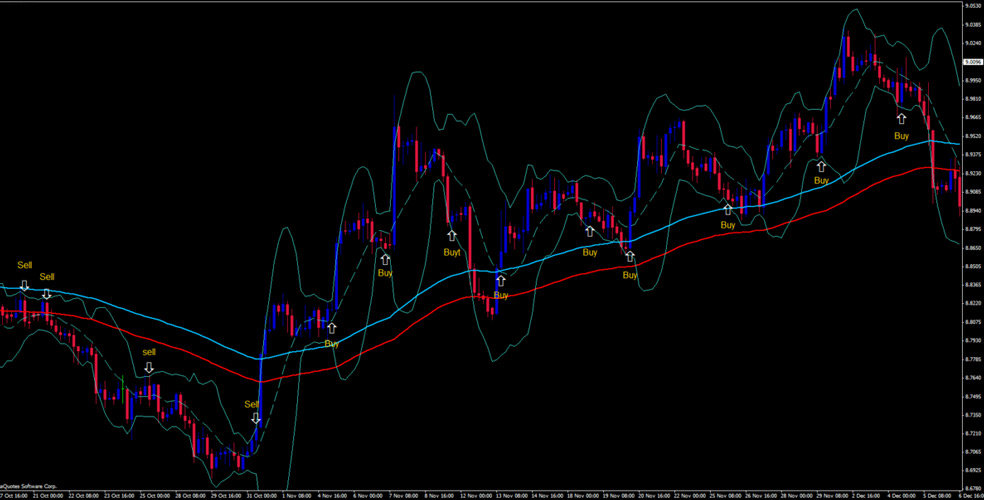

استراتژیهای معاملاتی با اندیکاتور بولینگر باند

در این بخش قصد داریم چند استراتژی کاربردی و پرطرفدار مبتنی بر اندیکاتور باندهای بولینگر را به شما معرفی کنیم. با بهرهگیری از این استراتژیها، میتوانید سیگنالهای ترید مناسبی را شناسایی کرده و سود خوبی از نوسانات قیمت بگیرید.

استراتژی بریک-اوت باند بولینگر

در این استراتژی، زمانی که قیمت از باند بالایی عبور میکند، میتوان وارد پوزیشن خرید شد. نقطه ورود، بالاتر از کندلی است که باند بولینگر را لمس یا از آن عبور کرده است. حد ضرر را میتوان اندکی پایینتر از پایینترین قیمت همان کندل قرار داد.

در مقابل، شکست باند پایینی میتواند سیگنالی برای فروش باشد. در این حالت، پایینتر از کندل بریک-اوت وارد پوزیشن فروش شده و حد ضرر کمی بالاتر از بالاترین قیمت آن کندل تعیین میشود.

استراتژی ریورسال به سمت میانگین

این استراتژی که به آن Bollinger Bounce هم میگویند، بر این فرض استوار است که قیمت پس از رسیدن به باندهای بولینگر، تمایل به بازگشت به سمت میانگین متحرک میانی دارد. بر این اساس، زمانی که قیمت به باند بالایی میرسد یا از آن عبور میکند، میتوان در انتظار روند نزولی کوتاهمدت به سمت میانگین متحرک بود.

در این شرایط، با رسیدن قیمت به باند بالایی، پوزیشن فروش گرفته و هدف قیمتی روی میانگین متحرک یا کمی پایینتر از آن قرار داده میشود. در سناریوی معکوس، لمس یا شکست باند پایینی میتواند فرصتی برای خرید با هدف میانگین متحرک یا بالاتر از آن باشد.

استراتژی تریدینگ رنج بولینگر باند

زمانی که قیمت بین باندهای بولینگر در نوسان است و تمایلی به شکست آنها ندارد، با بازار رنج مواجه هستیم. در چنین شرایطی، میتوان با خرید نزدیک باند پایینی و فروش در محدوده باند بالایی، از نوسانات قیمت سود کسب کرد.

مادامی که قیمت به وضوح از یکی از باندها عبور نکرده، این استراتژی قابل پیادهسازی است. البته حتماً باید حد ضرر مشخصی را در نظر گرفت تا در صورت شکست ناگهانی محدوده رنج، از ضررهای احتمالی جلوگیری شود.

استراتژی فشردگی باندهای بولینگر (Bollinger Squeeze)

این استراتژی زمانی کاربرد دارد که باندهای بولینگر به یکدیگر نزدیک شده و فاصله میان آنها کاهش یابد. چنین حالتی نشاندهنده کاهش نوسانات و فشردگی قیمت است. با فشرده شدن باندها، میتوان انتظار حرکتی قدرتمند و انفجاری قیمت در آینده نزدیک را داشت.

معاملهگران به محض مشاهده علائم انبساط مجدد باندها، با توجه به جهت شکست، وارد پوزیشنهای خرید یا فروش میشوند. حد ضرر را میتوان اندکی پایینتر (یا بالاتر) از ابتدای الگوی فشردگی قرار داد.

استراتژی ترکیبی

در این استراتژی، باندهای بولینگر را میتوان با سایر اندیکاتورهای تکنیکال یا الگوهای پرایس اکشن ترکیب کرد تا سیگنالهای معتبرتری به دست آید. برای مثال، بسیاری از معاملهگران علاقهمند به استفاده همزمان از اندیکاتور RSI با باندهای بولینگر هستند. زمانی که قیمت به یکی از باندها میرسد و در عین حال RSI هم شرایط بیش فروش یا بیش خرید را نشان میدهد، سیگنال معاملاتی قویتری به دست میآید.

علاوه بر RSI، اندیکاتورهای دیگری چون MACD، استوکاستیک، CCI و الگوهای پرایس اکشن مثل 3Push، وِج یا کانال هم قابلیت ترکیب شدن با باندهای بولینگر را دارند.

نکته مهم در به کارگیری استراتژیهای معاملاتی، وفق دادن آنها با سبک معاملاتی خود و به دست آوردن درک درستی از عملکرد آنها در شرایط مختلف بازار است. آزمون استراتژیها بر روی دادههای گذشته و سپس معامله در حسابهای دمو، میتواند به درک بهتر از آنها و کشف موارد کاربردشان کمک شایانی کند.

مزایا و معایب اندیکاتور Bollinger Bands

در آخر نگاهی به برخی از مهمترین نقاط قوت و ضعف باندهای بولینگر خواهیم داشت. آگاهی از این موارد، به معاملهگران کمک میکند تا با دیدی واقعبینانهتر از این اندیکاتور استفاده کنند.

مزایای اندیکاتور بولینگر باند عبارتاند از:

- سادگی و سهولت استفاده: درک منطق پشت این اندیکاتور و تفسیر سیگنالهای آن، حتی برای معاملهگران تازهکار نیز نسبتاً آسان است.

- نمایش همزمان روند و نوسانات: با ترکیب میانگین متحرک و انحراف معیار، هم روند غالب بازار و هم میزان نوسانات قیمت را به طور همزمان نشان میدهند. خط میانی جهت کلی روند را مشخص میکند، در حالی که عرض باندها گویای نوسانات و ریسک معاملاتی است.

- قابلیت سفارشیسازی: قابلیت تنظیم و شخصیسازی بالایی دارد. معاملهگران میتوانند پارامترهای اصلی مانند دوره زمانی، ضریب انحراف معیار و نوع قیمت را متناسب با بازار و سبک معاملاتی خود تغییر دهند.

- قابلیت ترکیب با سایر ابزارها: استفاده همزمان از اندیکاتورهای مختلف در کنار این باندها، به معاملهگران کمک میکند تا سیگنالهای معتبرتر و قابل اطمینانتری پیدا کنند و دقت پیشبینیهای خود را افزایش دهند.

معایب اندیکاتور بولینگر باند عبارتاند از:

- تأخیر زمانی (Lag): از آنجا که باندهای بولینگر بر اساس دادههای گذشته محاسبه میشوند، همواره مقداری وقفه زمانی میان سیگنالهای آنها و حرکات واقعی قیمت وجود دارد.

- سیگنالهای نادرست: به ویژه زمانی که به تنهایی مورد استفاده قرار گیرد، میتواند سیگنالهای اشتباه زیادی ایجاد کند.

- وابستگی به تنظیمات: عملکرد آن به شدت به انتخاب پارامترهای مناسب بستگی دارد. تنظیمات نامناسب میتواند منجر به سیگنالهای غیرمعتبر، کاهش حساسیت اندیکاتور نسبت به تغییرات مهم و از دست رفتن فرصتهای معاملاتی شود.

سخن پایانی

اندیکاتور بولینگر باند، ابزاری قدرتمند و منعطف در عرصه تحلیل تکنیکال است که با ترکیب خلاقانه و علمی دو مفهوم کلیدی، میانگین متحرک و انحراف معیار، بینشی عمیقتر نسبت به روند، نوسانات و سطوح حمایت و مقاومت بازار ارائه میدهد.

نقطه قوت اصلی باندهای بولینگر، توانایی آنها در سازگاری با شرایط مختلف بازار و سبکهای متنوع معاملاتی است. با این حال، باید در نظر داشت که این شاخص، مانند هر ابزار دیگری در بازارهای مالی، محدودیتهایی نیز دارد. استفاده از این اندیکاتور به تنهایی، بدون در نظر گرفتن سایر عوامل تأثیرگذار بر قیمت و تحلیلهای بنیادی، میتواند منجر به سیگنالهای نادرست و تصمیمات معاملاتی پرریسک شود.

ازاینرو، رمز موفقیت در بهرهگیری از اندیکاتور بولینگر باند، ترکیب هوشمندانه آن با سایر ابزارهای تحلیلی، رعایت اصول مدیریت ریسک و کسب تجربه کافی در بازارهاست. معاملهگران موفق، همواره در حال یادگیری و تطبیق خود با شرایط در حال تغییر بازار هستند.

در پایان، امیدواریم مطالب ارائه شده در این مقاله، دریچهای نو به سوی درک و استفاده بهینه از اندیکاتور بولینگر باند برایتان گشوده باشد. اگر سوال یا تجربه بخصوصی در استفاده از این اندیکاتور دارید و یا با ترکیب یا تنظیمات خاص آن توانستهاید به کسب سود در ترید برسید، در زیر همین مقاله با دوستان خود با اشتراک بگذارید.

سوالات متداول

- بهترین استراتژی اندیکاتور باند بولینگر چیست؟

استراتژی بازگشت به میانگین متحرک و فشردگی باندهای بولینگر میتوانند به بهبود نتایج معاملاتی شما کمک زیادی کنند.

- خط میانگین در روند صعودی و نزولی اندیکاتور باند بولینگر، چه نقشی دارد؟

خط میانی (میانگین متحرک ساده) در روند صعودی نقش سطح مقاومت پویا دارد و در روندهای نزولی هم مانند یک سطح حمایتی عمل کرده و مانع ریزشهای بیشتر میشود.

- اندیکاتور Bollinger Bands چقدر قابل اطمینان است؟

این اندیکاتور به دلیل ماهیت علمی خود که بر پایه دادههای آماری بنا شده، میتواند سیگنالهای معتبری را ارائه دهد. البته ترکیب آن با اندیکاتورها و مبانی پرایس اکشن درصد موفقیت آن را بیشتر میکند.