الگوی هیکاکی چیست؟

«الگوی هیکاکی» (Hikkake Candlestick Pattern) یکی از الگوهای شمعی در تحلیل تکنیکال است که تریدرها با توجه به آن میتوانند نمودار قیمت را تحلیل کنند. این الگو یکی از انواع الگوهای شمعی ژاپنی و به معنی تله است. این نامگذاری به آن جهت است که با توجه به مدل فریبندهای که چیدمان کندلها در این الگو دارند، احتمال باز کردن پوزیشن معاملاتی اشتباه با استفاده از این الگو افزایش پیدا میکند.

الگوی هیکاکی در انواع صعودی و نزولی در نمودار قیمت قابل شناسایی هستند که در ادامه هر کدام از آنها را بهطور جداگانه شرح میدهیم. در تصویر زیر نمونهای از الگوی هیکاکی نزولی را مشاهده میکنید.

یادگیری ترید با “کریپتو.ایکس cryptodotX”

برای اینکه افراد بتوانند در بازارهای مالی ترید کنند نیاز دارند تا بتوانند موقعیتهای مناسب معاملاتی را در نمودار موردنظر تشخص دهند. شناسایی موقعیت مناسب معاملاتی به این معنی است که تریدرها بتوانند سطوح مناسبی برای ورود به معامله، هدف معاملاتی و حد ضرر پیدا کنند.

برای این منظور تریدرها میتوانند از انواع ابزارهای موجود در تحلیل تکنیکال در کنار انواع الگوهای شمعی همانند الگوی هیکاکی در نمودار قیمت استفاده کنند. بنابراین لازم است تا در ابتدا با برخی ابزارهای پایهای در تحلیل تکنیکال همانند انواع نمودار قیمت و برخی مفاهیم اصلی همانند نواحی حمایت و مقاومت آشنا شوند. سپس میتوانند نحوه کاربرد ابزارهای تحلیلی همانند انواع اندیکاتورها و اسیلاتورها را برای تحلیل بازار یاد بگیرند.

با توجه به اهمیت این موضوع فیلمهای آموزشی متنوعی در “کریپتو.ایکس cryptodotX” تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

برای مشاهده آموزشهای بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

الگوی هیکاکی صعودی چیست؟

الگوی هیکاکی صعودی یکی از انواع الگوهای شمعی در تحلیل تکنیکال است که نشان دهنده روند کوتاهمدت صعودی در بازار مربوطه است. بنابراین در صورتی که از این الگو در بازار سهام استفاده شود، پس از مشاهده این الگو تریدرها انتظار روندی صعودی در بازار مربوطه را دارند.

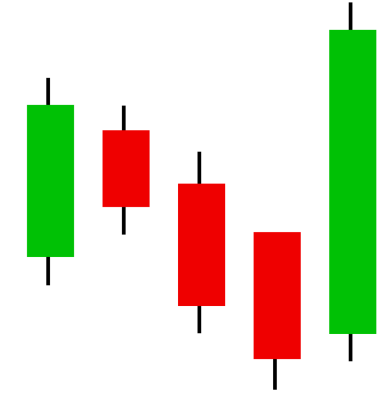

این الگو شامل پنج کندل مختلف است. در این الگو دو روند در کنار هم قرار دارند که اولی بیانگر حرکت نزولی موقتی است که باعث فریب تریدرها شده و باعث میشود که آنها وارد پوزیشنهای معاملاتی شورت شوند. ولی در ادامه کندل پرقدرت صعودی در این الگو مشاهده میشود که بیانگر روند صعودی در بازار مربوطه است.

برای آشنایی با نحوه استفاده از پرایس اکشن در بازارهای مالی میتوانید فیلم آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی “کریپتو.ایکس cryptodotX” را مشاهده کنید.

نحوه تشکیل Bullish Hikkake

با توجه به اینکه شناسایی الگوی هیکاکی صعودی در نمودار قیمت دشوار است، بنابراین در ادامه نکات مهمی برای شناسایی این الگو در نمودار قیمت بیان میکنیم.

- دو کندل ابتدایی الگویی اینساید بار یا هارامی را در نمودار تشکیل میدهند. بنابراین کندل اولی بهطور کامل بدنه کندل دوم را میپوشاند.

- کندل سومی در مقایسه با کندل دومی بیشینه و کمینه کمتری دارد.

- کندل چهارم نیز در زیر کندل سوم بسته میشود.

- کندل آخری کندلی صعودی است که بالاتر از بیشینه کندل دومی بسته میشود.

روانشناسی کندل صعودی هیکاکی

تشکیل این الگو در نمودار قیمت بیانگر تغییر در احساسات بازار مربوطه است. با توجه به اینکه الگوی هیکاکی صعودی معمولا بعد از روندهای نزولی در نمودار قیمت مشاهده میشود، ایجاد این الگو در این موقعیت نشاندهنده افزایش انتظارات مثبت از حرکت قیمت به سمت نواحی بالاتر است.

دو کندل ابتدایی الگویی هارامی است که نشان دهنده ریزش قیمت موقت در ابتدای تشکیل الگوی هیکاکی صعودی است. کندل نزولی بعد از الگوی هارامی بیانگر ادامه فشار فروش است که در آن تریدرها با توجه به تشکیل الگوی هارامی تمایل دارند تا وارد پوزیشنهای معاملاتی شورت شوند.

اما آخرین کندل در این الگو کندلی صعودی و قوی است که بالاتر از الگوی هارامی در نمودار مربوطه بسته میشود و باعث میشود تا تمامی حد ضررهای تریدرهای با پوزیشن معاملاتی شورت فعال شود. فعال شدن حد ضررهای فروشندگان باعث بسته شدن پوزشنهای معاملاتی شورت میشود که این موضوع به افزایش بیشتر قیمت در بازار مربوطه کمک میکند.

برای کسب اطلاعات بیشتر درباره کندلهای موجود در تحلیل تکنیکال میتوانید مطلب کندل چیست و انواع کندلها بیانگر چه هستند را از “کریپتو.ایکس cryptodotX” مطالعه کنید.

کاربرد الگوی هیکاکی صعودی در ترید

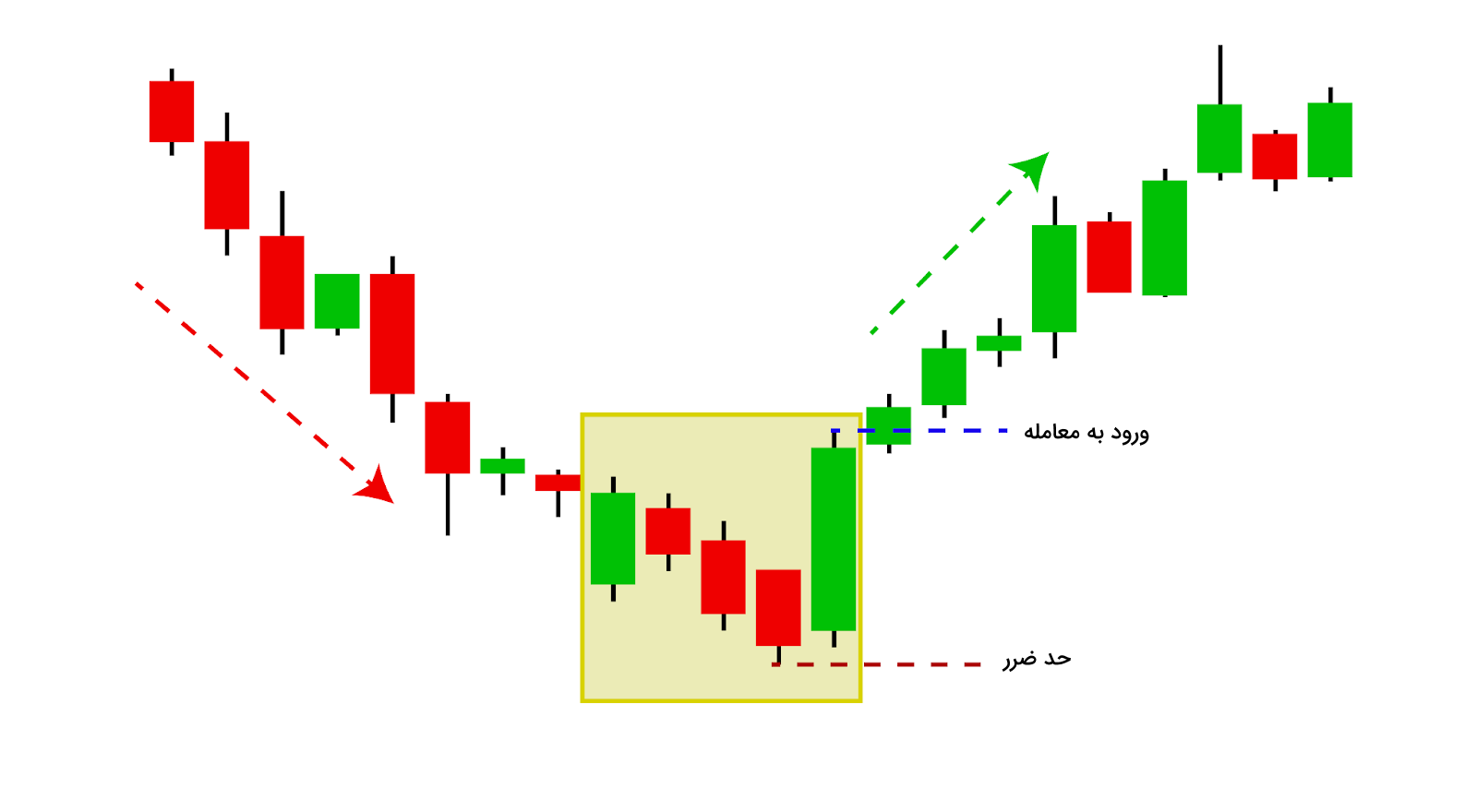

بعد از این که Bullish Hikkake پس از روند نزولی تشکیل شد، مراحل زیر را میتوان برای انجام ترید با استفاده از این الگو در نظر گرفت.

- ورود به معامله: زمانی که آخرین کندل از بیشینه کندل دوم بالاتر رفت و در بالای آن بسته شد، تریدرها میتوانند وارد پوزیشن معاملاتی لانگ شوند.

- هدف معاملاتی: با توجه به اینکه این الگو بیانگر احتمال برگشت روند کوتاهمدت در نمودار مربوطه است بنابراین پس از اینکه تریدرها با استفاده از این الگو وارد پوزیشن معاملاتی لانگ شدند میتوانند با توجه به استراتژی مدیریت ریسک انتخابی و نسبت ریسک به ریوارد مربوطه تارگت مناسبی را برای خود انتخاب کنند.

- حد ضرر: تریدرها میتوانند حد ضرر خود را کمی پایینتر از کمینه قیمتی مربوط به این الگو در نمودار قیمت قرار دهند.

در نمودار تصویر بالا میتوانیم تشکیل الگوی هیکاکی صعودی را مشاهده کنیم. در این مثال پس از تشکیل این الگو شاهده شروع روند صعودی قیمت در نمودار هستیم. در این تصویر قیمت مربوط به ورود به معامله با خطچین سبز و حد ضرر با خطچین قرمز مشخص شده است.

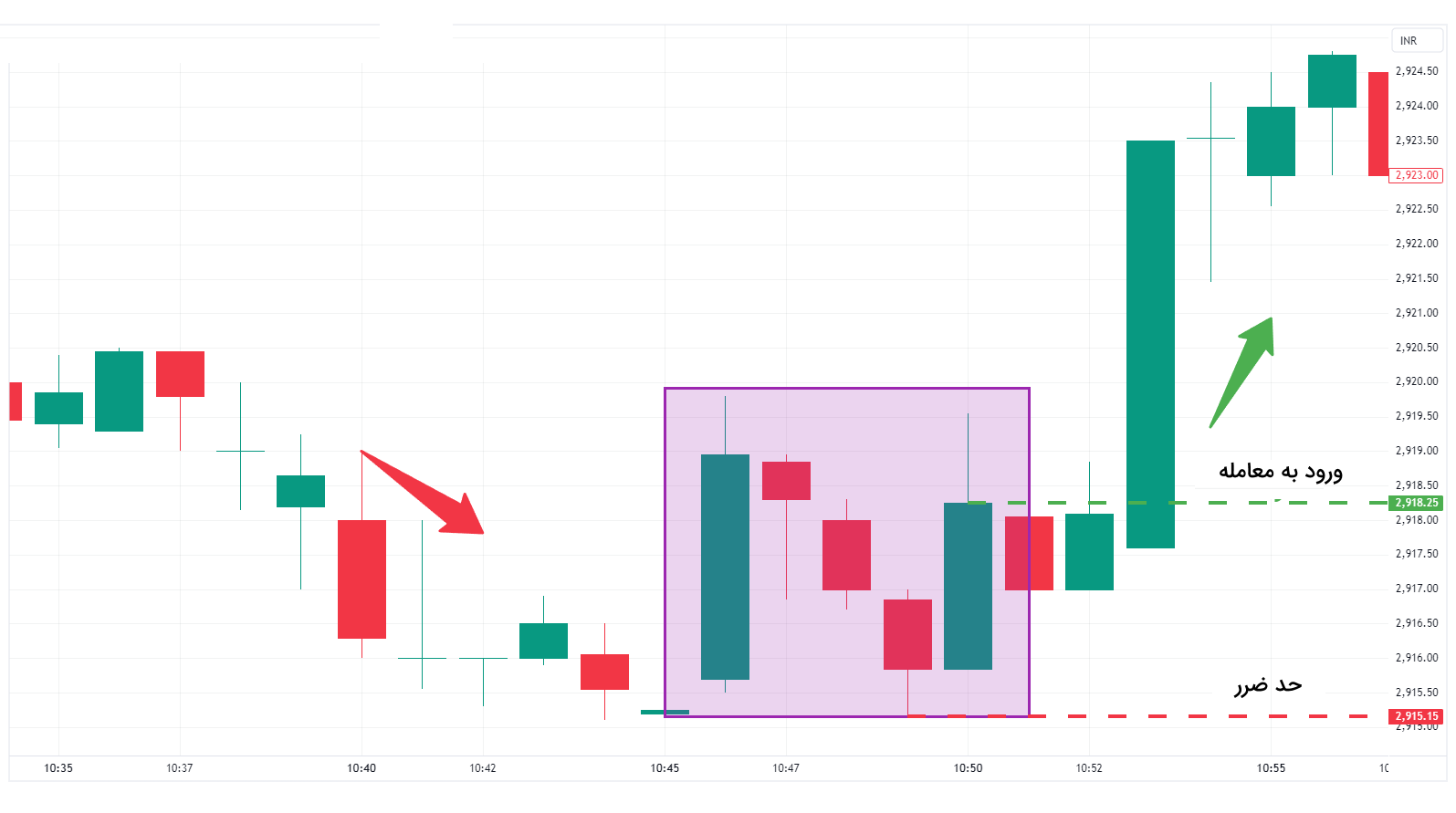

مثال الگوی هیکاکی صعودی

در تصویر زیر نمونهای از تشکیل الگوی هیکاکی صعودی را در نمودار مربوط به یک سهام شرکتی مشاهده میکنید. در این مثال بعد از شکلگیری الگوی هیکاکی صعودی در نمودار مربوطه، روند صعودی قیمت شروع شده است. با توجه به شروع روند صعودی در نمودار مربوط به این سهام معاملهگران میتوانند در قیمت ۲۹۱۸/۲۵ به معامله ورود کنند و حد ضرر را نیز در قیمت ۲۹۱۵/۱۵ قرار دهند.

محدودیتهای الگوی هیکاکی صعودی

تشکیل این الگو در نمودار قیمت بیانگر فرصت معاملاتی است که برای باز کردن پوزیشنهای معاملاتی لانگ در اختیار تریدرها قرار میدهد. اما در عین حال لازم است در زمان استفاده از این الگو برای ترید به محدودیتهای این الگو برای رعایت مدیریت ریسک بهینه توجه کنیم.

- میزان اعتبار الگوی هیکاکی در نمودار قیمت وابستگی زیادی به شرایط بازار دارد. این الگو در بازارهای رونددار نسبت به بازارهای بدون روند اعتبار بیشتری دارد.

- با توجه به اینکه این الگو از پنج کندل شمعی تشکیل شده است بنابراین تعداد زیادی از کندلها در شکلگیری پرایس اکشن این الگو دخالت دارند.

- استفاده از این الگو بهتنهایی برای باز کردن پوزیشنهای معاملاتی توصیه نمیشود. بنابراین برای تصمیمگیری بهتر برای انجام معاملات همواره از ابزارهای دیگر معاملاتی مانند اندیکاتورهای حجم و میانگین متحرک برای تایید سیگنالهای دریافتی استفاده کنید.

الگوی هیکاکی نزولی چیست؟

الگوی هیکاکی نزولی یک الگوی چند کندلی در تحلیل تکنیکال است که معمولا بیانگر احتمال روند نزولی کوتاهمدت در نمودار قیمت است. به عبارت دیگر بعد از تشکیل این الگو در نمودار قیمت احتمال روند نزولی قیمت در نمودار افزایش پیدا میکند.

این الگو از پنج کندل مختلف تشکیل شده است که آنها را نیز میتوان در دو موقعیت معاملاتی بررسی کرد. موقعیت معاملاتی اولی بیانگر روندی صعودی و کوتاهمدت و موقعیت دوم بیانگر روندی نزولی است که در آن میتوان فرصت ورود به معامله شورت را در نمودار قیمت شناسایی کرد.

برای آشنایی بیشتر با انواع الگوهای شمعی در تحلیل تکنیکال میتوانید فیلم آموزش الگوهای شمعی یا کندل استیک در بورس و بازارهای مالی “کریپتو.ایکس cryptodotX” را مشاهده کنید.