اندیکاتورها، بهعنوان ابزارهای کمکی یا مکمل در تحلیل تکنیکال، سیستمهایی بر پایه محاسبات ریاضی هستند که توسط بسیاری از تریدرها مورداستفاده قرار میگیرند. در حوزه آموزش تحلیل تکنیکال، دهها اندیکاتور وجود دارد که هر یک کاربرد بخصوصی دارند، اما برای بهدست آوردن بهترین نتیجه، لازم است که بهترین اندیکاتورهای تحلیل تکنیکال را بشناسیم.

در مقاله امروز از آکادمی “کریپتو.ایکس cryptodotX”، به سراغ معرفی ۱۰ مورد از بهترین اندیکاتورها در تحلیل تکنیکال رفته و علاوه بر بررسی هر کدام، به نحوه استفاده، فرمول، کاربرد و استراتژی آنها اشاره میکنیم.

فهرست مطالب

معرفی ۱۰ اندیکاتور برتر در تحلیل تکنیکال

منظور از اندیکاتور، در تحلیل تکنیکال بازارهای مالی، ابزارهایی هستند که با بهرهوری از قیمت، حجم، حجم معاملات باز و سایر اطلاعات مرتبط با قیمتگذاری دارایی، عملکرد نمودار را تخمین زده و بر اساس الگوهایی از پیشتعیین شده، آن را پیشبینی میکنند. این ابزارها که بنای آنها در ریاضیات و محاسبات است، میتوانند نقاط دیدگاه مختلفی را با تریدرها در میان بگذارند.

حال که متوجه اهمیت و جایگاه ویژه اندیکاتورها در تحلیل تکنیکال شدهایم، بهتر است به سراغ معرفی ۱۰ مورد از بهترین اندیکاتورها رفته و بهترین آن را مانند لیستی مشخص کنیم.

اندیکاتور RSI

اندیکاتور شاخص قدرت نسبی یا بهاختصار RSI، بهجرئت از شناختهترین ابزارهای تحلیل تکنیکال در بازارهای مالی تا به امروز است. این ابزار معاملاتی که بهعنوان نوعی از اندیکاتورهای مومنتوم شناخته میشود، با اندازهگیری قدرت حرکت قیمتی دارایی، نواحی اشباع فروش (OverSold) و اشباع خرید (OverBought) را مشخص میکند.

اندیکاتور RSI

اندیکاتور RSI، این نواحی مهم را به نسبت شتاب و عملکرد قیمت در دورههای زمانی مشخص (بهصورت پیشفرض ۱۴ روزه) میسنجد که بررسی رفتار قیمت در کنار این اندیکاتور، میتواند به ما دید مناسبی را برای شکار موقعیتهای خرید و فروش ارز دیجیتال دهد.

این اندیکاتور در مقیاس ۰ تا ۱۰۰ همیشه در حال نوسان است که بهصورت معمول نواحی پایین و نزدیک به عدد ۳۰، مناطق اشباع فروش (مناسب برای خرید) و اعداد بالای ۷۰، مناطق اشباع خرید (مناسب برای فروش) به شمار میروند.

فرمول محاسبه اندیکاتور RSI

RSI= 100 – (100/(1+RS))

در فرمول فوق، RS مساوی است با میانگین رشد قیمت در دورههای زمانی تقسیم بر میانگین ریزش آن که قدرت نسبی تغییرات قیمت را میسنجد.

نحوه استفاده از اندیکاتور RSI

استفاده از اندیکاتور RSI، اگر توجه خوبی به نواحی اشباع خریدوفروش داشته باشید، بسیار آسان است. برای این امر تنها نیاز به شناسایی روند و بررسی رفتار آن نسبت به اندیکاتور RSI را دارید، تا تأییدیه ورود به همگرایی یا واگرایی اندیکاتور نسبت به قیمت به دست بیاید.

توصیه میکنیم برای شناخت بیشتر این اندیکاتور و کاربردهای آن، مقاله آموزش کار با اندیکاتور RSI را از آکادمی “کریپتو.ایکس cryptodotX” مطالعه کنید.

اندیکاتور MACD

اندیکاتور MACD مانند اندیکاتور RSI، از جمله مهمترین اندیکاتورهای تحلیل تکنیکال و بسیار پر کاربرد در دنیای معاملهگری است که بهندرت پیش میآید که فردی در بازارهای مالی با آن آشنایی نداشته باشد. شاخص یا اندیکاتور MACD، نوعی نوسانگر همگرایی/ واگرایی مبتنی بر میانگین متحرکه است با محاسبه اختلاف تغییرات رفتار قیمت در دو بازه زمانی مختلف، تغییرات پیش روی دارایی را پیشبینی میکند.

اندیکاتور MACD

این اندیکاتور، از دو خطقرمز و سبزرنگ به نامهای خط سیگنال و خط MACD، به همراه خط میانی و هیستوگرام تشکیل شده است که معاملهگران با زیر نظر گرفتن تغییرات دو خط میانگین متحرکه نسبت به خط میانی و فاز مثبت و منفی هیستوگرام، موقعیت معاملاتی خود را تنظیم میکنند.

فرمول محاسبه اندیکاتور MACD

MACD=EMA 12-EMA 26

همانطور که اشاره شد، واگرایی و همگرایی در این اندیکاتور با کمک دو میانگین متحرک نمایی (EMA) در دورههای زمانی مختلف سنجیده میشود که مقادیر آن میتواند توسط تریدرها شخصیسازیشده و نسبت به استراتژی معاملاتی مختلف تنظیم شود.

از روانشناسی بلاکچین تا بهترین استراتژی در بازار بیتکوین

نحوه استفاده از اندیکاتور MACD

اندیکاتور MACD، با وجود سادگی و استفاده آسان، کاربردهای بسیاری دارد. با این حال بسیاری از معاملهگران از این اندیکاتور برای تشخیص روند صعودی و نزولی، واگرایی و همگراییها بین قیمت و اندیکاتور و تخمین قدرت روند استفاده میکنند.

برای تخمین موارد فوق، بهصورت معمول فاز مثبت (سبز) و منفی (قرمز) اندیکاتور MACD به کمک معاملهگران میآید، تا در بازه زمانی معاملاتی خود موفق به تشخیص روند شده و معامله هم سو با جهت بازار را اعمال کنند.

اگر قصد یادگیری صفر تا صد استفاده از اندیکاتور MACD را دارید، توصیه میکنیم که مقاله آموزش اندیکاتور MACD را بهخوبی مطالعه کرده و سپس از این اندیکاتور استفاده کنید.

اندیکاتور استوکاستیک (Stochastic)

اندیکاتور استوکاستیک (Stochastic) را میتوانیم از دیگر ابزارهای معاملاتی محبوب محسوب کنیم که رویکردی مشابه اوسیلاتورها دارد. این اندیکاتور که در بازه ۰ تا ۱۰۰ در حال نوسان است، بر مبنا ترکیب قیمت پایانی و محدوده معاملاتی (Trading Range) شرایط بیشارزشگذاری و کم ارزشگذاری دارایی پایه را تخمین میزند.

اندیکاتور استوکاستیک

این اندیکاتور که در سال ۱۹۵۰ توسط جرج لین (George Lane) ابداع شده است، با نزدیکشدن ارزش اندیکاتور به عدد ۱۰۰ شرایط اشباع خرید و با نزدیکشدن قیمت به ۰، شرایط اشباع فروش را مشخص کرده و میتواند برای شکار واگراییهای شکلگرفته با نمودار نیز مورداستفاده قرار گیرد.

فرمول محاسبه اندیکاتور استوکاستیک

%K=C-L14(H14-L14)100

- پارامتر C: آخرین قیمت بستهشدن دارایی

- پارامتر L14: کمترین قیمت در بازه ۱۴ روزه

- پارامتر H14: بالاترین قیمت در بازه ۱۴ روزه

طبق فرمول پس از بهدستآوردن مقدار K%، این اندیکاتور معیاری بهعنوان D% که میانگین متحرک پارامتر K%(بهصورت پیشفرض ۳ روزه) را با این مقدار مقایسه و شرایط بیشارزشگذاری و کم ارزشگذاری دارایی را معین میکند.

به زبانی ساده، نزدیکی قیمت به اعداد بین ۸۰ تا ۱۰۰، به نسبت تایم فریم معاملاتی، شرایط مبتنی بر احتمال فشار فروش و نزدیکی قیمت به اعداد ۲۰ – ۰ را شرایطی مبتنی بر افزایش فشار خرید را مشخص میکند.

اگر قصد استفاده و ترکیب این اندیکاتور را با استراتژی شخصی خود دارید، مطالعه مقاله آموزش استوکاستیک بهترین راهنمای شما بوده و میتوانید شما را در استفاده از این اندیکاتور به استاد بدل کند.

اندیکاتور شاخص گردش پول (MFI)

اندیکاتور شاخص گردش پول(MFI)، باوجودآنکه شاید کمتر اسم آن را شنیده باشید، امروزه از بهترین اندیکاتورهای تحلیل تکنیکال است. این اندیکاتور کاربردی، نوعی اسیلاتور یا نوسانگر تحلیل تکنیکال به شمار میرود که از دادههای مربوط به تاریخچه قیمت و حجم معاملات برای تعیین نواحی اشباع فروش (OverSold) و اشباع خرید (OverBought) استفاده میکند.

اندیکاتور شاخص گردش پول

اندیکاتور شاخص گردش پول، همانطور که از نام آن پیداست، بر مبنای دو مؤلفه اصلی تغییرات قیمت و حجم در دورههای مشخصی از زمان کار میکند و در بازه ۰ تا ۱۰۰، به معاملهگران نشانهای از تغییر جهت اصلی بازار را اعلام میکند.

نحوه محاسبه و فرمول اندیکاتور MFI

اندیکاتور شاخص گردش پول بر اساس چندین پارامتر زیر محاسبه میشود:

- قیمت عادی یا قیمت تایپیکال (Typical Price)

- جریان پول خام (Raw Money Flow)

- نسبت گردش پول (Money Flow Ratio)

- جریان منفی و مثبت قیمت در دورههای زمانی ۱۴ روزه

در بخش زیر بهصورت خلاصه فرمول محاسبه تمامی پارامترهای فوق مشخص شده است:

- Typical Price = (High+Low+close) / 3

- Raw Money Flow = Typical Price* volume

- نسبت گردش پول = تغییرات مثبت جریان پول در بازه ۱۴ روز / تغییرات منفی جریان پول در بازه ۱۴ روز

- جریان منفی و مثبت قیمت: برای محاسبه این جریان، مقدار قیمت عادی را برای هر دوره زمانی، نسبت به دوره قبلی مقایسه کرده و با کمک آن جریانهای منفی و مثبت قیمت را به دست آوریم. به زبانی ساده، اگر این مقدار نسبت به دوره زمانی کنون و قبلی، مثبت باشد، جریان صعودی و اگر منفی باشد، جریان غالب نزولی است.

نحوه استفاده از اندیکاتور MFI

نحوه استفاده از اندیکاتور MFI، مطابق توضیحات فوق، با کنار هم گذاشتن این اندیکاتور با رفتار قیمت میسر میشود که کاهش چشمگیر ارزش اندیکاتور در روندی غالب، نشانگر کاهش قدرت بازار و افزایش آن بیانگر قدرت بالای روند کنونی است.

بر اساس این اندیکاتور، زمانی که عدد شاخص MFI، نزدیک به عدد ۸۰ باشد، دارایی پایه مدنظر در منطقه اشباع خرید و زمانی که به زیر ۲۰ درصد نزدیک شود، در منطقه اشباع فروش قرار گرفتهایم. در واقع، این اندیکاتور با کمک دادههای مشتق شده از قیمت و حجم، مناطق برگشتی یا ریورسال قیمت را تخمین میزند.

اگر قصد فراگیری صفر تا صد اندیکاتور MFI را دارید، این مقاله مهم را از آکادمی “کریپتو.ایکس cryptodotX” را بههیچوجه از دست نداده و بهخوبی آن را مطالعه کنید.

اندیکاتور تراکم و توزیع

اندیکاتور تراکم و توزیع که بهاختصار به آن A/D نیز گفته میشود، از دیگر اندیکاتورهای بهشدت کاربردی مبتنی بر حجم معاملات در تحلیل تکنیکال است. این اندیکاتور با ارزیابی عرضه و تقاضا از روی حجم و دادههای مربوط به قیمت، نواحی بسیار ارزشمند توزیع و انباشت را تخمین میزند.

اندیکاتور A/D

این شاخص با تحلیل قیمت در محدوده زمانی معین و ضرب آن در حجم، نواحی مهم تراکم یا توزیع را معین میکند که معاملهگران در این نواحی بهخوبی متوجه قدرت خرید یا فروش در بازار شده و میتوانند استراتژیهای ورود و خروج خود به بازار را معین کنند.

فرمول محاسبه اندیکاتور A/D

A/D = A/Dprevious + MoneyFlowVolume

همانطور که از فرمول فوق پیداست، برای محاسبه رقم نهایی اندیکاتور A/D نیاز به محاسبه چندین پارامتر دارید که در بخش زیر تمامی آن را بررسی خواهیم کرد:

- پارامتر MoneyFlowVolume: این پارامتر با کمک دو مؤلفه، حجم در دوره زمانی مشخص و معیاری به نام MFM به دست میآید که در بخش بعدی به محاسبه آن نیز میپردازیم.

Money Flow Volume = MFM×Period Volume

- معیار MFM: این معیار که بخشی حیاتی از فرمول محاسبه اندیکاتور A/D است، با محاسبه بالاترین قیمت(High)، پایینترین قیمت(Low) و قیمت بستهشدن(Close) دارایی در دورههای زمانی ۱۴ روزه محاسبه میشود. پس در نتیجه، فرمول آن به شرح زیر است:

MFM = (Close- Low) – (High- Close) / High- Low

پس از آنکه تمامی مؤلفههای فوق را محاسبه کنید، با جایگذاری نهایی، رقم اصلی اندیکاتور به دست میآید که عددی مشخص شده در اندیکاتور نیز بر همین مبنا است.

نحوه استفاده از اندیکاتور انباشت و توزیع

پس از درک اندیکاتور انباشت و توزیع، استفاده از آن بسیار آسان است. تنها کافی است که اندیکاتور را بر روی دارایی مدنظر خودتنظیم کرده و پس از آن نسبت به نواحی انباشت و توزیع، شروع به معامله کنید. برای این امر تنها نیاز به شکار واگرایی بین اندیکاتور و رفتار قیمت دارید.

برای مثال، اگر قیمت کفی جدید را به همراه کفی بالاتر در اندیکاتور A/D تشکیل دهد، واگرایی صعودی و اگر با ثبت سقفی جدید در قیمت، اندیکاتور سقف پایینتری را شکل دهد، با واگرایی نزولی روبهرو هستیم که واگرایی صعودی پتانسیل تشکیل مرحله انباشت و واگرایی نزولی پتانسیل تشکیل مرحله توزیع را دارد.

اگر قصد آموزش کامل اندیکاتور انباشت و توزیع را دارید، مقاله آموزش صفر تا صد این اندیکاتور در آکادمی “کریپتو.ایکس cryptodotX” برای شما مهیا شده است.

اندیکاتور شاخص میانگین جهتدار (ADX)

اگر به دنبال ابزاری بهترین اندیکاتور تحلیل تکنیکال هستید، بدون شک اندیکاتور شاخص میانگین جهتدار (ADX) جز گزینههای شما است. این اندیکاتور که شناخت و پیشبینی روندهای قدرتمند در بازار مورداستفاده قرار میگیرد، میتواند به شما در شکار بهترین نقاط ورود و خروج معاملات کمک کند.

شاخص میانگین جهتدار

این اندیکاتور که توسط ابداعکننده اندیکاتور معروف RSI، جی وایلدر معرفی شده است با استفاده از میانگین متحرکه خود، میزان قدرت روند کنونی را برای ورود به موقعیتهای خریدوفروش مشخص میکند. با این حال، بهتنهایی قادر به تشخیص روند نبوده و تمرکز آن بر روی شتاب یا قدرت روند کنونی است.

فرمول محاسبه اندیکاتور ADX

فرمول محاسبه این اندیکاتور مطابق تصویر، بر مبنای سه پارامتر اصلی زیر است.

- نشانگر جهت مثبت (+DI): قدرت یا پتانسیل حرکت صعودی یا میل رشد قیمتی بازار را اندازهگیری میکند.

- شاخص جهت منفی (-DI): این شاخص یا اندیکاتور، قدرت حرکت روبهپایین قیمت یا نزول بازار را ارزیابی میکند.

- خط روند ADX: از این خط روند برای تعیین میزان قدرت روند موجود استفاده میشود و درصورتیکه در حال افزایش باشد، نشانگر آغاز روندی نزولی یا صعودی بسیار قدرتمند است.

نحوه استفاده از اندیکاتور ADX

استفاده از اندیکاتور ADX باتوجهبه کاربرد اصلی آن برای آن تخمین قدرت روند بسیار آسان است. تنها کافی است که شیب حرکت اندیکاتور را در روندها قیمتی نزولی و صعودی بسنجید و پس از آن نسبت به ورود یا خروج به موقعیتها تصمیم بگیرید.

آموزش کامل کار با اندیکاتور ADX در صرافی “کریپتو.ایکس cryptodotX” برای شما تهیه شده است. اگر نیاز به فراگیری این اندیکاتور و بهرهوری در معاملات دارید، این مقاله راهنمای شما است.

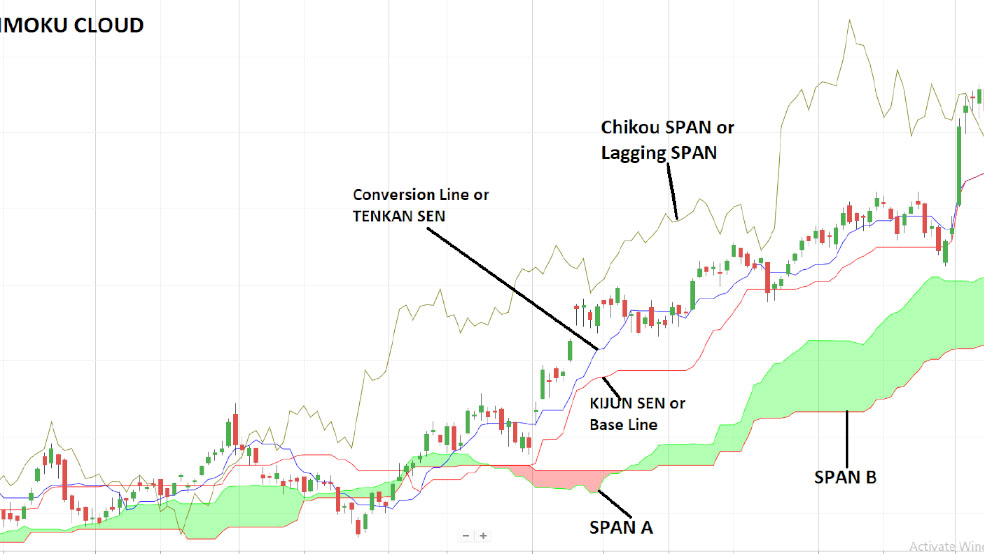

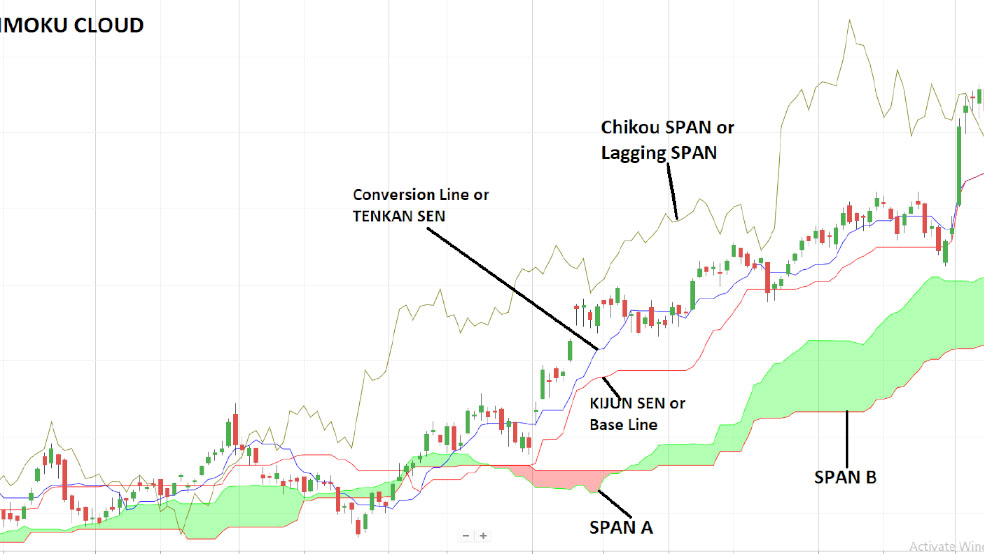

اندیکاتور ایچیموکو

اندیکاتور ایچیموکو، از بهترین اندیکاتورهایی تحلیل تکنیکال تا به امروز است که در سال ۱۹۳۰ توسط روزنامهنگاری به نام هوسودا ابداع و مورداستفاده قرار گرفته شده است. این اندیکاتور بهشدت کاربردی و کم پیچیده، از پنج اصلی برای تعیین روند و تغییرات قیمت استفاده میکند:

- تنکانسن (Tenkan-Sen)

- کیجونسن (Kijun-Sen)

- سنکو اسپان اِی (Senkou Span A)

- سنکو اسپان بی (Senkou Span B)

- چیکو اسپان

شاخص میانگین جهتدار

فرمول محاسبه پارامترهای اندیکاتور ایچیموکو

- ۲ ÷ (کمترین قیمت پایین ۹ دوره اخیر + بیشترین قیمت بالای ۹ دوره اخیر) = تنکانسن

- ۲ ÷ (بالاترین قیمت ۲۶ دوره اخیر + پایینترین قیمت ۲۶ دوره اخیر) = کیجونسن

- ۲ ÷ (کیجون + تنکان) = سنکو اسپان A

- ۲ ÷ (بیشترین قیمت بالای ۵۲ دوره قبل + کمترین قیمت پایین ۵۲ دوره قبل) = سنکو اسپان B

- چیکو اسپان در این اندیکاتور، قیمت فعلی دارایی را دریافت کرده و با قیمت ۲۶ روز قبل مطابقت میدهد. در واقع، میتوانیم بگوییم که این خط، قیمت دارایی در دوره قبلی ۲۶ روزه را حمایت یا مقاومت در نظر میگیرد.

نحوه استفاده از اندیکاتور ایچیموکو

نحوه استفاده شما از اندیکاتور و بهرهوری صحیح از آن، بسیار در گرو درک پنج پارامتر فوق است که در تنکان سن و کیجون سن، دادههای قیمتی مربوطه به حال، سنکو اسپان A و B برای آینده و چیکو اسپان برای گذشته قیمت است.

باوجودآنکه این اندیکاتور کاربردهای بیشماری دارد، در بسیاری از مواقع از خطهای ایچیموکو برای تعیین روند و یا ورود به معاملات خرید یا فروش استفاده میشود. در این اندیکاتور، زمانی که خط چیکو اسپان از بالای خط کیجونسن عبور کند، نشاندهنده نقطه ورود صعودی و زمانی که زمانی که خط چیکو اسپان از پایین خط کیجونسن عبور کند، یک نقطه ورود نزولی است.

اگر قصد یادگیری کامل کار با این اندیکاتور را دارید، با مطالعه مقاله آموزش کامل اندیکاتور ایچیموکو از آکادمی “کریپتو.ایکس cryptodotX” در استفاده از این ابزار قدرتمند معاملاتی استاد خواهید شد.

اندیکاتور فیبوناچی ریتریسمنت

اندیکاتور فیبوناچی ریتریسمنت، در کنار انواع مختلف آن، از پایهترین ابزارهای معاملاتی در تحلیل تکنیکال است که استفاده از آن چه برای مبتدیان و چه برای تریدرهای حرفهای کاربرد دارد. این اندیکاتور که منطق آن ریشه در تئوری یا دنباله فیبوناچی در ریاضیات دارد، بر مبنای این ترازها، نواحی مهم حمایت و مقاومت را در بازار محاسبه میکند.

اندیکاتور فیبوناچی

فرمول محاسبه اندیکاتور فیبوناچی

فرمول محاسبه ترازهای فیبوناچی مانند ۰.۶۱۸، ۰.۷۸۶، ۱.۶۸ و… همگی ریشه در محاسبات ریاضی بین دنباله فیبوناچی دارد که در بخش زیر برای شما درج شده است:

- دنباله فیبوناچی: ۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵، ۸۹ و…

- نسبت ۱.۶۱: ۵۵/۳۴ ~ ۱.۶۱۸

- نسبت ۰.۶۱۸: ۳۴/۵۵ ~ ۰.۶۱۸

- نسبت ۰.۳۸: ۳/۸ ~ ۰.۳۸

نحوه استفاده از فیبوناچی بازگشتی

فیبوناچی بازگشتی یا ریتریسمنت که از مهمترین سری این ابزارهای معاملاتی است، بهراحتی با وصل کردن نقطه شروع موج به انتهای حرکت صعودی یا نزولی، نواحی مهم حمایت و مقاومت را تعیین میکند که هر کدام برای ورود به معامله، خروج، تعیین حد سود و ضرر کاربرد دارند.

اگر قصد فراگیری تمامی اندیکاتورهای فیبوناچی به سادهترین زبان را دارید، این مقاله آموزشی را از آکادمی “کریپتو.ایکس cryptodotX” از دست ندهید.

اندیکاتور بولینگر باند

بولینگر باند (Bollinger Band)، از محبوبترین اندیکاتورهای امروز را میتوانیم از دیگر ابزارهای معاملاتی کاربردی محسوب کنیم که همیشه در لیست بهترین اندیکاتورها حضور دارد. این اندیکاتور که سه خط میانگین متحرک تشکیل شده است، شرایط مناسب خرید، فروش و امتناع از معامله را برای معاملهگران مشخص میکند.

به زبانی ساده، این اندیکاتور به نسبت تغییرات قیمتی در دارایی پایه، تحقق قیمت به نزدیکی میانگین متحرک بالایی را شرایط احتمال فشار فروش و در میانگین متحرک پایینی، بهعنوان شرایط افزایش فشار خرید تلقی میکند. در بولینگر باند، به طور معمول قرارگیری قیمت در خط میانی در روندهای رنج مشاهده میشود.

اندیکاتور بولینگر باند

اجزای اندیکاتور بولینگر باند

- خط میانی: خط میانی در اندیکاتور بولینگر باند، همان مووینگ اورج ساده است که قیمت بستهشدن بیت کوین را در دوره زمانی مشخص نشان میدهد.

- خط بالایی: خط یا باند بالایی که بافاصله از خط میانی در بالا اندیکاتور قابلمشاهده است، از دیگر اجزای این اندیکاتور به شمار میرود که با ضرب انحراف معیار بر ضریب انحراف معیار بهعلاوه خط میانی یا مووینگ اورج ساده به دست میآید.

باند بالایی = میانگین متحرک + (انحراف معیار × ضریب انحراف معیار)

- خط پایینی: خط پایینی که مووینگ اورجی دیگر در این اندیکاتور است، نحوه محاسبه مشابهی با باند بالایی دارد، با این تفاوت که مقدار مووینگ اورج ساده، از حاصلضرب انحراف معیار بر ضریب انحراف معیار کسر شده و دیگر جمع نمیشود.

خط پایینی = میانگین متحرک – (انحراف معیار × ضریب انحراف معیار)

نحوه استفاده و کاربرد اندیکاتور بولینگر باند

اندیکاتور بولینگر باند که معمولاً استفاده از آن برای همه معاملهگران آسان است، میتواند برای شناسایی روند، ارزیابی نوسانات و نقاط برگشتی استفاده شود که تمامی آنها با قرارگیری قیمت در نزدیکی سه خط میانگین متحرک سنجیده میشوند.

برای مثال، با قرارگیری قیمت در نزدیکی باند بالایی و تأیید آن توسط الگوهای کندلی، پرایساکشن و سایر روشها، میتوانید نشانهای از ضعف روند و آغاز موجهای نزولی را دریافت کنید که برای ورود به معاملات فروش کاربرد دارد.

اگر آشنایی زیادی را با این اندیکاتور ندارید، آموزش کامل کار با اندیکاتور بولینگر باند از آکادمی “کریپتو.ایکس cryptodotX” نقطه شروع بسیار مناسبی است.

اندیکاتور اوردر بلاک

اندیکاتور اوردر بلاک، از دیگر ابزارهای معاملاتی مهم امروزی است که استفاده از آن میتواند برآیند معاملات و دیدگاه شما به بازار را بهبود بخشد. این استراتژی که مانند اسمارت مانی، از سبکهای پرایساکشن مدرن شناخته میشود، نواحی تجمیع سفارشها را بر اساس الگوهای کندلی مشخص میکند.

اندیکاتور اوردر بلاک

اوردر بلاک یا سطوح سفارش که میتواند به دو نوع صعودی یا نزولی دستهبندی شود، با زیر نظر گرفتن الگوهای کندلی در سطوح ارزشمند قیمت ارزیابی میشود. بااینوجود، اگر در بخش اندیکاتورها، نام Order Block را جستجو کنید، تمامی این نواحی بهصورت خودکار در نمودار برای شما رسم خواهد شد.

نحوه استفاده از اوردر بلاک

استفاده از اندیکاتور اوردر بلاک (Order Block)، تنها نیازمند شناسایی سطوح سفارش مهم صعودی و نزولی در قیمت است که پس از رسم آنها در اندیکاتور، بایستی با تأیید حرکت قیمت از سوی رفتار بازار، نقاط ورود و خروج خود تنظیم کنید.

برای مثال، اگر قیمت در نزدیکی به اوردر بلاک نزولی، نشانی محکم از ضعف در روند صعودی نشان دهد، معاملهگران میتوانند با این نشانه و تأییدیههای دیگر دلخواه خود وارد به معامله فروش شده و از ریزش قیمت سود کسب کنند.

اگر قصد دارید که در استفاده از اوردر بلاک ماهر شوید، مطالعه مقاله آموزش جامع معامله با اندیکاتور اوردر بلاک (Order Block) بهترین راهنمای شما است.

چطور میتوانیم بهترین اندیکاتور تحلیل تکنیکال را انتخاب کنیم؟

شاید در زمان مطالعه لیست فوق از خود بپرسید که چطور میتوانیم بهترین اندیکاتور تحلیل تکنیکال را انتخاب کنیم؟ یا کدام ابزار معاملاتی بهترین کمک را به ما در معاملات خواهد کرد؟

جواب سؤال بسیار آسان است، اندیکاتوری که نزدیکی بیشتری را با استراتژی معاملاتی و ترجیحات شما در معاملهگری دارد. زیرا، هر چه بتوانید درک بهتری را از کاربرد ابزاری داشته باشید و آن را در راستای پلن معاملاتی خود استفاده کنید، نتیجه نهایی بهمراتب بهتر است.

در نتیجه، تمام اندیکاتورها میتوانند بهعنوان ابزار در معاملات برای شما مفید باشند. با این حال، به این بستگی دارد که به چه میزان با آن در معاملهگری و برآیند خود در ژورنال نویسی، ماهر هستید و عملکرد بهتری را ثبت کردهاید.

چرا باید از اندیکاتور در تحلیل تکنیکال استفاده کرد؟

شاید اصلیترین سؤالی که به ذهن شما بهعنوان تازهکار در تحلیل تکنیکال خطور کند آن باشد که چرا باید از اندیکاتورها استفاده کنید؟ یا آیا اندیکاتورها ابزارهای مناسبی برای تحلیل تکنیکال ارزهای دیجیتال، بازار فارکس و سایر بازارها هستند یا خیر؟

جواب این سؤال مهم، همیشه در کاربرد گسترده و اهمیت اندیکاتورها خلاصه میشود که امروزه، این ابزارهای معاملاتی را به نیازی مهم در تحلیل تکنیکال بدل کرده است. این ابزارها، علاوه بر کاربردهایی که در قبل به آنها اشاره کردیم، بهراحتی میتوانند با استراتژیهای معاملاتی مختلف ترکیب و در شکلگیری معاملهای موفق و سودده سهم بزرگی داشته باشند.

از جهاتی دیگر، اندیکاتور میتوانند با تخمین احساسات بازار مبتنی بر رفتار قیمت و سایر مؤلفهها، علاوه بر نقاط ورود، حد ضرر و حد سود مناسبی را برای معاملهگران تعیین کرده و به مدیریت ریسک و سرمایه آنها کمک بزرگی کنند.

چه استراتژیهایی برای ترکیب اندیکاتورها وجود دارد؟

تا به امروز از هر نوع استراتژی معاملاتی، تایم فریم و شیوه مدیریت ریسک و سرمایه که استفاده کنید، گزینههای زیادی در بین اندیکاتورها برای شما وجود دارد تا بتوانید آنها را ترکیب کرده و عملکرد بهتری ثبت کنید.

اندیکاتورها با طیف گسترده خود تا به امروز، چه برای اسکالپرها، سویینگرها، دی تریدرها و پوزیشن تریدرها نیز کاربرد داشته و میتواند برای تعیین نقاط ورود و خروج به بازار در هر تایم فریم معاملاتی، تعیین حد سود و ضرر و حتی ایجاد تأییدیه، با استراتژی شخصی معاملهگر ترکیب شوند.

در نتیجه، اگر قصد ترکیب اندیکاتورها را با استراتژی معاملاتی خود دارید، ابتدا نیاز است که به درک فرمول محاسبه و کاربرد اندیکاتور مربوطه رسیده و سپس آن را با استراتژی معاملاتی خود تطبیق دهید. اگر نیاز به آموزش این اندیکاتورها دارید، مقالات آکادمی “کریپتو.ایکس cryptodotX”، بهترین کتابخانه شماست.

سؤالات متداول

- بهترین اندیکاتور برای ترید روزانه کدام است؟

بهترین اندیکاتور برای ترید روزانه میتواند شامل اندیکاتوریهایی مانند RSI، MACD، بولینگر باند و حتی مووینگ اورجها در دورههای زمانی کوتاه باشد. با این حال، دقت به بازه زمانی و تنظیمات هر اندیکاتور و تطبیق آن با ترید روزانه شما اهمیت بیشتری دارد.

- بهترین اندیکاتور برای ترید ساعتی کدام است؟

بهترین ساعت ترید، در بازار جهانی فارکس و حتی به عقیده برخی در بازار ارز دیجیتال پس از سشنهای معاملاتی نیویورک و لندن است که حجم معاملاتی و نقدینگی رونق بیشتری دارد.

- بهترین اندیکاتور در تحلیل تکنیکال کدام است؟

بهترین اندیکاتور در تحلیل تکنیکال، ابزاری است که بتواند بزرگترین کمک را به شما در معاملات کند. زیرا، هر اندیکاتور با فرمول محاسبه و بنیاد خود، کاربردهای گوناگونی داشته و مقایسه آن با سایر ابزارها منطقی نیست.