هنگامی که تریدرها میخواهند قیمتهای مناسبی را برای خرید و فروش سهام یا داراییهای موردنظر پیدا کنند، نیاز دارند تا رفتار قیمت در نمودار را بررسی کنند. بررسی رفتار قیمت به معنای بررسی انواع روندهای قیمتی موجود در نمودار قیمت و نحوه واکنش قیمت به نواحی مهم در نمودار قیمت است. برای این منظور تریدرها و تحلیلگران بازارهای مالی از ابزارهای موجود در تحلیل تکنیکال استفاده میکنند. یکی از این ابزارهای کاربردی در تحلیل تکنیکال انواع الگوهای قیمتی است که این امکان را به تریدرها میدهد تا بتوانند پیشبینی بهتری از روندهای آتی قیمت ارائه کنند. در این میان الگوی کنج صعودی یکی از الگوهای قیمتی کاربردی در تحلیل تکنیکال است که نشاندهنده نوعی فشردگی صعودی در قیمت است و به تریدرها در شناسایی روندهای آتی قیمت کمک میکند. در این مطلب از کریپتوگرام به این موضوع میپردازیم که الگوی کنج صعودی چیست و نحوه ترید با این الگو را شرح میدهیم. در ادامه نیز مواردی از قبیل الگوی کنج صعودی در روندهای صعودی و نزولی، الگوی کنج ادامهدهنده، الگوی کنج نزولی و ترکیب الگوها با الگوی کنج صعودی را شرح میدهیم.

الگوی کنج صعودی چیست؟

«الگوی کنج صعودی» (Rising Wedge Pattern) یکی از الگوهای نزولی در تحلیل تکنیکال است که نوسان قیمت بین دو خط روند صعودی را نشان میدهد. در این الگو قیمت بین دو خط حمایت در پایین و مقاومت در بالا نوسان میکند و بهتدریج افزایش قیمت پیدا میکند.

در این حالت هراندازه قیمت بین دو خط روند به سمت قیمتهای بالاتر میرود، قدرت نوسانی آن کمتر میشود. این موضوع در نهایت احتمال برگشت روند به سمت قیمتهای پایینتر را برای این الگوی بیشتر میکند. بنابراین تریدرها معمولا پس از شناسایی این الگو در نمودار قیمت بهدنبال پیدا کردن موقعیتهای مناسب معاملاتی برای باز کردن پوزیشنهای شورت در نمودار هستند.

نحوه شناسایی الگوی کنج صعودی

برای شناسایی الگوی کنج صعودی در ابتدا میبایست نوسانات قیمتی را که بین دو خط روند صعودی قرار دارند را شناسایی کنیم. در این حالت با توجه به این که این خطوط صعودی بههم همگرا هستند بنابراین برای شناسایی این الگو، نواحی از نمودار را در نظر میگیریم که در آن روند قیمت بهتدریج دچار فشردگی شده است.

همانطور که در تصویر بالا مشاهده میکنید، قیمت بین دو خط روند محدود شده است که این موضوع باعث فشردگی قیمت میشود. در تصویر بالا نوسان قیمت بین دو خط روند را مشاهده میکنید که به تدریج بین خطوط روند نوسان کمتری پیدا میکنند. بنابراین برای شناسایی این الگو در نمودار قیمت میتوانیم سه مورد زیر را بررسی کنیم.

- وجود روند موقت صعودی در نمودار قیمت

- کاهش در حجم انجام معاملات

- همگرا شدن دو خط روند در نمودار قیمت

الگوی کنج صعودی نشانه چیست؟

الگوی کنج صعودی نشانه احتمال برگشت قیمت و ریزش آن به سطوح پایینتر قیمتی است. بنابراین زمانی که با کشیدن دو خط روند صعودی در نمودار قیمت این الگو در نمودار را شناسایی میکنیم، در ادامه این احتمال افزایش پیدا میکند که قیمت خط روند پایینی را که همانند خط حمایت عمل میکند، به سمت قیمتهای پایینتر بشکند.

بنابراین تریدرها تشکیل الگوی کنج صعودی در نمودار افزایشی قیمت را نشانهای از برگشت روند در نمودار در نظر میگیرند و خود را برای باز کردن پوزشنهای شورت آماده میکنند.

یادگیری انواع الگوهای قیمتی با کریپتوگرام

الگوی کنج صعودی یکی از انواع الگوهای کنج در تحلیل تکینکال است که تریدرها از آن برای شناسایی موقعیتهای مناسب برای ورود به معامله استفاده میکنند. برای این منظور تریدرها میبایست اطلاعات اولیه مناسبی درباره مفاهیم پایهای در تحلیل تکنیکال و نحوه استفاده از این اطلاعات در شناخت و بررسی الگوهای قیمت بهدست آورند.

مفاهیمی نظیر انواع نمودار قیمت، نواحی مهم حمایتی و مقاومتی، انواع روندهای صعودی و نزولی و پیدا کردن نواحی ورود و خروج به معامله برای کسب سود از ترید با توجه به مدیریت ریسک و سرمایه از مواردی هستند که در تحلیل تکنیکال یاد میگیرید.

برای این منظور فیلمهای اموزشی متنوعی در کریپتوگرام تهیه شده است که از لینک موجود در فهرست زیر میتوانید به آنها دسترسی پیدا کنید.

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه نیز میتوانید از لینکهای زیر استفاده کنید.

الگوی کنج صعودی در نمودار قیمت

برای این که بتوانیم تحلیل درستی از الگوی کنج صعودی انجام دهیم، میبایست این الگو را در نمودار قیمت تحلیل کنیم. این موضوع به این دلیل است که ناحیهای که این الگو در آن تشکیل میشود اهمیت زیادی در نحوه ترید با این الگو دارد. از سویی دیگر از الگوی کنج صعودی همانند دیگر الگوهای قیمتی در تحلیل تکنیکال میتوانیم در تایمفریمهای متفاوتی استفاده کنیم.

بنابراین تایمفریمی که این الگو در آن تشکیل شده است را میبایست با توجه به نواحی مهم قیمتی در نمودار در نظر بگیریم. نواحی مهم قیمتی در نمودار قیمت، نواحی حمایت و مقاومتی در تایمفریمهای بالا هستند. این نواحی با توجه به اینکه تاثیرگذاری زیادی بر روی قیمت دارند، میتوانند روندهای قیمتی را تغییر دهند.

بنابراین زمانی که تریدرها از الگوی کنج صعودی برای ترید استفاده میکنند همواره میبایست موقعیت شکلگیری این الگو را نسبت به نواحی حمایت و مقاومتی درنمودار در نظر بگیرند. در ادامه به این موضوع میپردازیم که الگوی کنج صعودی در نوحی مقاومتی چیست و تاثیر ناحیه مقاومتی را در این الگو بررسی میکنیم.

الگوی کنج صعودی در نواحی مقاومتی

نواحی مقاومتی یکی از نواحی مهم قیمتی در نمودار است که قیمت به آن واکنش نشان میدهد. از سویی دیگر در این نواحی احتمال تشکیل الگوی کنج صعودی نیز وجود دارد. بنابراین تریدرها میتوانند با بررسی نحوه تاثیرگذاری ناحیه مقاومتی و الگوی کنج صعودی بر روی قیمت، تحلیلهای بهتری را از روندهای آتی قیمت ارائه کنند.

نواحی مقاومتی قسمتهایی از نمودار قیمت هستند که روندهای صعودی قیمت در برخورد به آنها یا در زمان نزدیک شدن به آنها واکنش نشان میدهد. این واکنش با توجه به میزان اعتبار ناحیه مقاومتی ممکن است متفاوت باشد. برای مثال زمانی که روندی صعودی قیمت به ناحیه مقاومتی در تایمفریمهای پایینتر نزدیک میشود، ممکن است پس از مدتی درجا زدن به روند صعودی قبلی خود ادامه دهد.

اما این موضوع در زمان نزدیک شدن به ناحیه مقاومتی در تایمفریمهای بالاتر میتواند متفاوت باشد. بنابراین زمانی که روندهای صعودی قیمت به نواحی مقاومتی در تایمفریمهای بالاتر نزدیک میشوند احتمال برگشت روند بیشتر میشود. تریدرها در نواحی مهم مقاومتی در نمودار بهدنبال یافتن الگوهای نزولی همانند الگوی کنج صعودی در نمودار قیمت هستند تا بتوانند معاملات موفقتری انجام دهند. در ادامه به این موضوع میپردازیم که نحوه ترید با الگوی کنج صعودی چیست و روش ترید با استفاده از این الگو را شرح میدهیم.

ترید با الگوی کنج صعودی

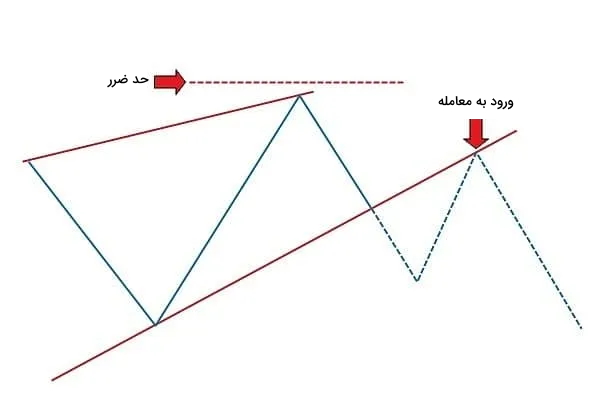

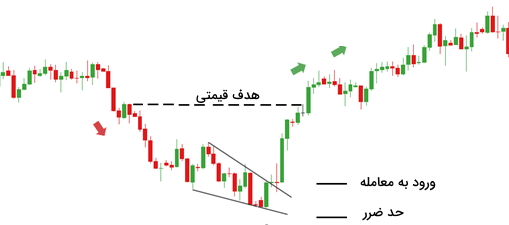

برای ترید با الگوی کنج صعودی میبایست رفتار قیمت را در زمان برخورد با خطوط روند در نظر داشته باشیم. برای این منظور در این الگو معمولا زمانی که قیمت خط روند حمایتی پایین الگو را میشکند. رفتار قیمت را میبایست درنظر بگیریم. در این حالت در صورت تایید شکست با بسته شدن کندلها در زیر خط حمایت، این امکان وجود دارد که قیمت به خط حمایتی قبلی که اکنون به عنوان خط مقاومتی برای قیمت محسوب میشود، پس از شکست معتبر آن پولبک بزند.

در این حالت پس از انجام پوبک موقعیت مناسبی برای ورود به معامله و باز کردن پوزیشن شورت برای تریدرها ایجاد میشود. همانطور که در تصویر زیر مشاهده میکنید. در ابتدا قیمت بین دو خط روند صعودی قرار میگیرد و الگوی کنج صعودی ساخته میشود. در ادامه قیمت خط روند پایینی در الگو را میشکند و پس از پولبک به آن دوباره ریزش میکند. در تصویر زیر موقعیت ورود به معامله و قیمت حد ضرر با پیکان قرمز رنگ مشخص شدهاند.

تیک پروفیت در الگوی کنج صعودی

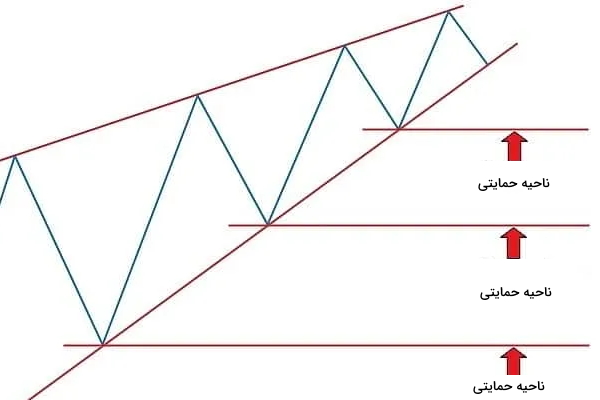

برای تیک پروفیت با استفاده از الگوی کنج صعودی میبایست نواحی مهم قیمتی که احتمال برگشت قیمت وجود دارد را در نمودار قیمت شناسایی کنیم. با توجه به اینکه احتمال شکست خط روند پایینی و ریزش قیمت در زمان تشکیل کنج صعودی بیشتر است، بنابراین برای اینکه بتوانیم اهداف قیمتی را برای تیک پروفیت انتخاب کنیم، نیاز داریم تا در ابتدا نواحی حمایتی در نمودار قیمت را با توجه به الگوی کنج صعودی مشخص کنیم.

برای این منظور میتوانیم کمینههایی که این الگو تشکیل میدهد را به عنوان نواحی حمایتی درنظر بگیریم. در این صورت با توجه به اینکه احتمال واکنش قیمت به این نواحی و برگشت قیمت به بالا از این نواحی حمایتی وجود دارد، بنابراین هر کدام از این نواحی حمایتی را میتوانیم به عنوان اهداف قیمتی برای خروج از معامله در نظر بگیریم. همانطور که در تصویر زیر مشاهده میکنید، خطوط حمایتی با توجه به کمینههای موجود در الگوی کنج صعودی رسم شدهاند.

در این قسمت یادگرفتیم که تیک پروفیت در الگوی کنج صعودی چیست. در ادامه به این موضوع میپردازیم که الگوی کنج صعودی در روند صعودی چیست و نحوه تحلیل این الگو را در روندهای صعودی شرح میدهیم.

الگوی کنج صعودی در روند صعودی

این الگو را میتوان در روندهای صعودی و نزولی شناسایی کرد. در این حالت زمانی که این الگو در روندهای صعودی شناسایی شود با توجه به اینکه احتمال برگشت روند پس از تشکیل الگوی کنج صعودی بیشتر است، بنابراین این الگو در روندهای صعودی، یکی از انواع الگوهای بازگشتی است. اما در صورتی که این الگو در روندهای نزولی شناسایی شود از آن میتوان به عنوان یکی از انواع الگوهای ادامهدهنده استفاده کرد.

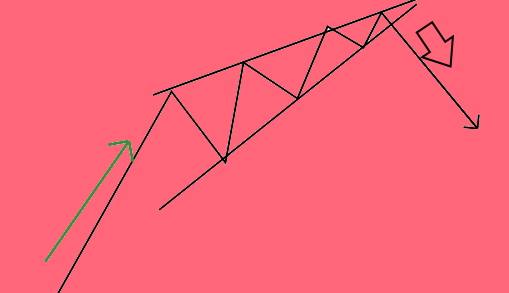

الگوهای بازگشتی در تحلیل تکنیکال الگوهای قیمتی هستند که پس از تشکیل آنها قیمت تمایل دارد تا برعکس روند قبلی حرکت کند. بنابراین زمانی که الگوی کنج صعودی که یکی از انواع الگوهای کاهشی است در روندهای صعودی تشکیل میشود، این احتمال بیشتر میشود که جهت روند صعودی قبلی تغییر کند و قیمت وارد روندی نزولی شود.

همانطور که در تصویر زیر مشاهده میکنید در روندی صعودی الگوی کنج صعودی تشکیل شده است. در این حالت با توجه به شکست الگوی کنج صعودی از قسمت پایین، روند صعودی اولیه به روند نزولی تغییر میکند. بنابراین الگوی کنج صعودی در روند صعودی را میتوان نمونهای از الگوی برگشتی محسوب کرد. برای درک بیشتر این موضوع در ادامه الگوی کنج بازگشتی را شرح میدهیم.

ترید الگوی کنج بازگشتی

زمانی که الگوی کنج صعودی در روندهای صعودی تشکیل میشود، احتمال ایجاد الگوی کنج بازگشتی وجود دارد. در این حالت با توجه به اینکه احتمال شکست قیمت از الگوی کنج صعودی به سمت قیمتهای پایینتر بیشتر است، بنابراین این الگو ممکن است باعث تغییر روند صعودی اولیه در نمودار قیمت شود.

تریدرها با استفاده از احتمال ریزش قیمت در الگوی کنج بازگشتی میتوانند در موقعیتهای مناسبی وارد پوزیشنهای شورت شوند. اما نکته مهم دیگری که در ترید الگوی کنج بازگشتی میبایست به آن توجه شود، ناحیهای از نمودار قیمت است که این الگو در آن تشکیل میشود. برای این منظور تریدرها در ابتدا نواحی مهم قیمتی که در آنها احتمال برگشت روند به سمت قیمتهای پایینتر وجود دارد را در نمودار قیمت شناسایی میکنند.

این موضوع به تریدرها کمک میکند تا در نزدیکی این نواحی بهتر بتوانند رفتار قیمت را بررسی کنند. برای این منظور پس از مشخص کردن نواحی مهم مقاومتی، روندهای صعودی در نزدیکی نواحی مقاومتی را درنظر میگیرند. در این حالت در صورت تشکیل الگوی کنج صعودی در ادامه روندهای صعودی در نمودار مربوطه، میتوانند منتظر شکست این الگو باشند.

در این حالت با توجه به احتمال برگشت قیمت از ناحیه مقاومتی، احتمال شکست قیمت از پایین الگوی کنج صعودی در نزدیکی این نواحی بیشتر میشود. این موضوع به تریدرها کمک میکند تا بتوانند با احتمال موفقیت بیشتری با استفاده از این الگو ترید کنند.

الگوی کنج ادامه دهنده

زمانی که الگوی کنج صعودی در روندهای نزولی تشکیل میشود، احتمال تشکیل الگوی کنج ادامهدهنده وجود دارد. الگوهای ادامهدهنده در تحلیل تکنیکال الگوهایی هستند که تمایل دارند روند قبلی خود در نمودار قیمت را ادامه دهند. از سویی دیگر با توجه به اینکه الگوی کنج صعودی یکی از انواع الگوهای نزولی محسوب میشود، بنابراین زمانی که در روندهای نزولی تشکیل میشود، احتمال ادامه روند نزولی قبلی را بیشتر میکند.

تشکیل الگوی کنج صعودی در روندهای نزولی باعث میشود تا قیمت بهطور موقت روندی افزایشی داشته باشد. اما پس از مدتی با شکست خط حمایتی الگوی کنج صعودی، قیمت به سطوح پایینتر ریزش میکند و روند نزولی قبلی ادامه پیدا میکند.

نحوه ترید الگوی کنج ادامه دهنده

برای اینکه بتوانیم با استفاده از الگوی کنج صعودی در روندهای نزولی ترید کنیم، میبایست در ابتدا روند نزولی در نمودار قیمت را مشخص کنیم. در این حالت با توجه به اینکه احتمال شکست الگوی کنج صعودی و ریزش قیمت بیشتر است بنابراین زمانی که در روندهای نزولی بخواهیم با استفاده از الگوی کنج صعودی ترید کنیم، در واقع ترید با استفاده از الگوی کنج ادامه دهنده انجام میدهیم.

برای این منظور در گام نخست میبایست روند نزولی را مشخص کنیم. روندهای نزولی روندهایی هستند که قیمت بهتدریج کمینههای کمتر از کمینههای قبلی و بیشینههای کمتر از بیشینههای قبلی تشکیل میدهد. پس از شناسایی روندهای نزولی در نمودار قیمت، بهدنبال روندهای صعودی میگردیم که بتوان آنها را بین دو خط روند صعودی همگرا قرار داد.

برای مثال همانطور که در تصویر زیر مشاهده میکنید با استفاده از دو خط روند صعودی همگرا میتوانیم الگوی کنج صعودی در نمودار قیمت زیر را مشخص کنیم. پس از مشخص کردن الگوی کنج صعودی در ادامه منتظر میمانیم تا قیمت این الگو را از سمت پایین بشکند.

زمانی که شکست قیمت انجام شد. میتوانیم در موقعیتهای قیمتی مناسبی وارد پوزیشن شورت شویم و از روند ریزشی قیمت همانند تصویر زیر کسب سود کنیم. برای درک بهتر این موضوع در ادامه به این موضوع میپردازیم که الگوی کنج صعودی در روند نزولی چیست و توضیحات بیشتری درباره الگوی کنج ادامهدهنده ارائه میکنیم.

در ادامه به این موضوع میپردازیم که الگوی کنج صعودی در روند نزولی چیست و نحوه تحلیل این الگو را در روندهای کاهشی شرح میدهیم.

الگوی کنج صعودی در روند نزولی

الگوهای کنج صعودی در روندهای نزولی بازار نیز میتوانند تشکیل شوند. روندهای نزولی یا خرسی در بازار روندهای قیمتی هستند که در آنها قیمت بهتدریج بیشینههای کمتر از بیشینههای قبلی و کمینههایی کمتر از کمینههای قبلی ایجاد میکند. بنابراین در بازار خرسی قیمت همواره تمایل دارد تا به سطوح پایینتر حرکت کند.

زمانی که در روندهای نزولی الگوی کنج صعودی تشکیل میشود، قیمت پس از ریزش وارد الگوی کنج صعودی میشود. در این حالت قیمت برای مدتی موقت در روندی صعودی قرار میگیرد و بین دو خط روند صعودی حمایتی در پایین و مقاومتی در بالا نوسان میکند.

در این حالت با توجه به تشکیل الگوی کنج صعودی مومنتوم قیمت بهتدریج کاهش پیدا میکند و قیمت آماده ریزش به سمت سطوح پایینتر میشود. با افزایش فشار فروش در الگوی کنج نزولی، قیمت خط روند پایین الگو را میشکند و به سمت سطوح پایینتر حرکت میکند.

بنابراین با توجه به ادامه روند نزولی قبلی در نمودار قیمت، الگوی کنج صعودی در روندهای نزولی یکی از انواع الگوهای ادامهدهنده در نمودار قیمت محسوب میشود. همانطور که در تصویر بالا مشاهده میکنید در ابتدا قیمت روندی نزولی دارد. سپس الگوی کنج صعودی در نمودار قیمت تشکیل میشود. پس از مدتی افزایش قیمت در نمودار این الگو از سمت خط روند پایین شکسته میشود و قیمت دچار ریزش میشود.

تفاوت الگوی کنج و مثلث

الگوی مثلث یکی دیگر از انواع الگوهای قیمتی موجود در تحلیل تکنیکال است که شباهت زیادی به الگوهای کنج دارد. در الگوی مثلث نیز همانند الگوی کنج قیمت بین دو خط روند نوسان میکند. با وجود این تفاوتهایی با الگوی کنج دارد که در ادامه برای درک بهتر این موضوع، تفاوت الگوی کنج و مثلث را شرح میدهیم. برای این منظور در ادامه هر کدام از سه الگوی صعودی، نزولی و متقارن مثلث را با الگوی کنج صعودی بهعنوان نمونهای از الگوهای کنج مقایسه میکنیم.

تفاوت الگوی کنج و مثلث صعودی

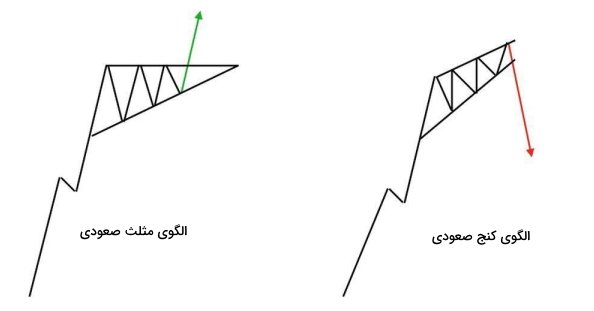

با وجود اینکه الگوهای کنج و مثلث صعودی شباهتهای زیادی باهم دارند ولی این دو الگو هم از لحاظ ظاهری دارای تفاوتهایی هستند و هم از لحاظ نحوه ترید میبایست استراتژیهای متفاوتی را برای آنها در نظر گرفت. از لحاظ ظاهری همانطور که در تصویر زیر مشاهده میکنید قیمت در الگوی مثلث صعودی بین خط روند صعودی در پایین و خط مقاومت افقی در بالا محدود میشود. اما در الگوی کنج صعودی، همانطور که در تصویر سمت راست مشاهده میکنید، قیمت بین دو خط روند صعودی قرار میگیرد.

تفاوت الگوی کنج و مثلث در ترید

تفاوت مهم دیگری که برای ترید این الگو وجود دارد در احتمال حرکت قیمت پس از خروج از این دو الگو است که برای انجام معاملات موفق باید به آن توجه کرد. برای این منظور تریدرها زمانی که الگوی مثلث صعودی را در نمودار قیمت مشاهده میکنند خود را برای باز کردن پوزیشنهای لانگ و کسب سود از افزایش قیمت آماده میکنند.

زمانی که الگوی مثلث صعودی در نمودار قیمت تشکیل میشود، در ادامه قیمت تمایل دارد تا با شکست مقاومت بالایی از این الگو خارج شود و به سطوح بالاتر قیمتی برود. اما زمانی که تریدرها الگوی کنج صعودی را در نمودار قیمت شناسایی میکنند، خود را برای باز کردن پوزیشنهای شورت آماده میکنند.

تفاوت الگوی کنج و مثلث صعودی را در ترید میتوانید در تصویر بالا نیز مشاهده کنید. در این مثال تفاوت الگوی کنج و مثلث صعودی در ترید مشخص شده است. همانطور که مشاهده میکنید پس از روند صعودی در تصویر سمت چپ الگوی مثلث صعودی تشکیل شده است که قیمت از سمت بالا از آن خارج میشود. از سویی دیگر در تصویر سمت راست پس از روند صعودی قیمت، الگوی کنج صعودی تشکیل شده است که قیمت از سمت پایین از آن خارج میشود.

در ادامه به این موضوع میپردازیم که تفاوت الگوی کنج صعودی و مثلث نزولی چیست و این دو الگو را با هم مقایسه میکنیم.

تفاوت الگوی کنج و مثلث نزولی

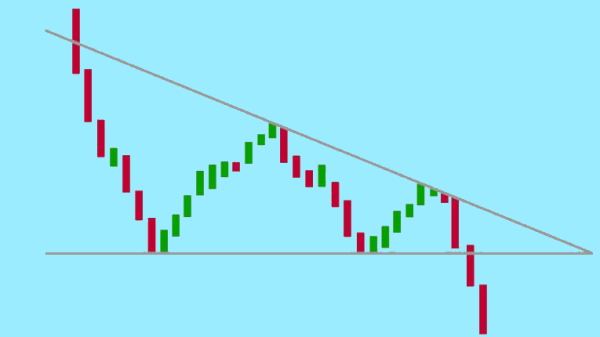

برای این که از تفاوت الگوی کنج صعودی و مثلث نزولی آگاه شویم، در ابتدا بهتر است نحوه تشکیل الگوی مثلث نزولی در نمودار قیمت را درک کنیم. الگوی مثلث نزولی زمانی در نمودار قیمت تشکیل میشود که قیمت بین خط افقی حمایتی از پایین و خط روند نزولی از بالا محدود شود.

در این حالت قیمت بین این دو خط نوسان میکند. در ادامه پس افزایش فشار فروش در نواحی نزدیک به خط حمایتی این احتمال وجود دارد که قیمت خط حمایتی پایین این الگو را بشکند و از قسمت پایین این الگو خارج شود. در صورتی که الگوی کنج صعودی از دو خط روند صعودی همگرا به هم تشکیل میشود و در ادامه قیمت تمایل دارد تا از سمت پایین از این الگو خارج شود به سمت قیمتهای پایینتر حرکت کند.

در این قسمت یاد گرفتیم که تفاوت الگوی کنج صعودی و مثلث نزولی چیست. در ادامه یاد میگیریم که تفاوت الگوی کنج صعودی با مثلث متقارن چیست و این دو الگو را با هم مقایسه میکنیم.

تفاوت الگوی کنج و مثلث متقارن

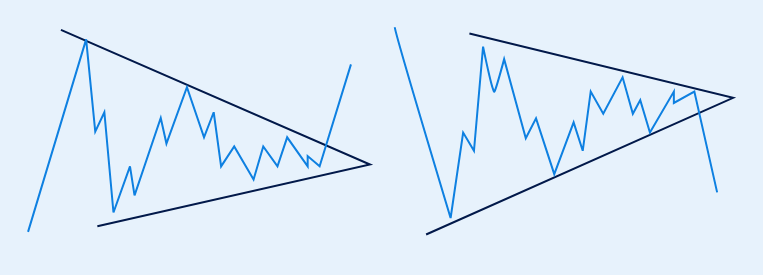

نوع دیگری از الگوی مثلث در تحلیل تکنیکال وجود دارد که از دو خط روند صعودی و نزولی تشکیل میشود و به آن «الگوی مثلث متقارن» (Symmetrical Triangle Pattern) میگویند. تفاوت ظاهری این الگو و الگوی قیمتی کنج صعودی در خطوط روند دو طرف این الگوها است.

در الگوی مثلث متقارن قیمت بین خط روند صعودی در پایین و خط روند نزولی در بالا محدود میشود. در این حالت پس از اینکه قیمت برای مدتی بین خطوط روند نوسان میکند، در نهایت از یکی از آنها خارج میشود. در این الگو قیمت بیشتر تمایل دارد تا همراستا با روند قبلی از الگوی مثلث متقارن خارج شود.

بنابراین در صورتی که روند قبلی صعودی باشد، پس از تشکیل الگوی مثلث متقارن قیمت از سمت بالای این الگو، خط روند مقاوتی را میشکند و به سمت قیمتهای بالاتر حرکت میکند. از سویی دیگر در صورتی که روند قبل از تشکیل الگوی مثلث متقارن نزولی باشد، پس از تشکیل الگوی مثلث متقارن احتمال خروج قیمت از سمت پایین این الگو و ادامه روند نزولی قبلی بیشتر میشود.

حال اگر بخواهیم این الگو را با الگوی کنج صعودی مقایسه کنیم، در این حالت میبایست علاوه بر توجه به نحوه تشکیل آنها به نحوه ترید آنها نیز دقت کنیم. در این حالت برای ترید الگوی مثلث متقارن، تریدرها تمایل دارند تا با توجه به قدرت روند قبلی و متناسب با شکست قیمت از بالا یا پایین این الگو نسبت به باز کردن پوزیشن معاملاتی همراستا با روند قیمت اقدام کنند.

در صورتی که الگوهای کنج صعودی صرفنظر از اینکه در روندهای صعودی یا نزولی تشکیل شوند، تمایل بیشتری به خروج از سمت خط روند حمایتی به سمت سطوح پایینتر دارند. برای کسب اطلاعات بیشتر درباره الگوی مثلث متقارن میتوانید مطلب الگوی مثلث متقارن را در کریپتوگرام مطالعه کنید.

در ادامه به این موضوع میپردازیم که الگوی کنج صعودی و نزولی چیست و این دو الگو در تحلیل تکنیکال را با هم مقایسه میکنیم.

الگوی کنج صعودی و نزولی

الگوهای کنج را با توجه به صعودی یا نزولی بودن خطوط روند مربوطه میتوان به الگوهای کنج صعودی و نزولی تقسیم کرد. در صورتی که خطوط روند همگرا در بالا و پایین قیمت صعودی باشند، در این حالت قیمت کنج صعودی را تشکیل میدهد. در صورتی که خطوط روند همگرا در بالا و پایین قیمت نزولی باشند، در این صورت الگوی کنج نزولی تشکیل میشود.

در الگوی کنج نزولی خط روند نزولی در بالا همانند خط مقاومت و خط روند نزولی در پایین همانند حمایت عمل میکند. قیمت پس از تشکیل الگوی کنج نزولی در نهایت میتواند از سمت بالای این الگو خط روند مقاومتی را بشکند و به سمت سطوح بالاتر قیمتی حرکت کند.

از سویی دیگر در الگوی کنج صعودی خط روند صعودی پایین همانند حمایت و خط روند صعودی بالا همانند مقاومت عمل میکند. در این الگو احتمال بیشتری برای شکست خط روند حمایتی پایین الگو و ریزش قیمت به سطوح پایینتر وجود دارد.

تا این قسمت یاد گرفتیم که الگوی کنج صعودی چیست و نحوه تحلیل و ترید با این الگو را در روندهای صعودی و نزولی بازار یاد گرفتیم. در ادامه توضیحاتی درباره الگوی کنج نزولی ارائه میکنیم.

الگوی کنج نزولی

الگوی کنج نزولی یکی از انواع الگوی کنج در تحلیل تکنیکال است که از دو خط روند نزولی تشکیل شده است که نسبت بههم همگرا هستند. در الگوی کنج نزولی قیمت معمولا تمایل دارد تا خط مقاومت بالایی را بشکند و از الگو خارج شود.

بنابراین الگوی کنج نزولی یکی از انواع الگوی گاوی محسوب میشود که تریدرها میتوانند با استفاده از آن وارد پوزشنهای لانگ شوند و از روند افزایشی قیمت کسب سود کنند. الگوهای کنج نزولی با توجه به اینکه در کدام ناحیه از نمودار تشکیل شوند، میتوانند یکی از انواع الگوهای ادامهدهنده یا برگشتی در تحلیل تکنیکال نیز محسوب شوند.

در این حالت زمانی که الگوی کنج نزولی در ادامه روندهای صعودی تشکیل شود، الگویی ادامهدهنده است که احتمال ادامه روند صعودی قبلی در نمودار قیمت را افزایش میدهد. همانطور که در تصویر زیر مشاهده میکنید نمودار قیمت پس از روندی صعودی بین دو خط روند نزولی نوسان میکند که به آن الگوی کنج نزولی میگویند. در نهایت قیمت با شکست خط روند بالایی در این الگو از آن خارج میشود.

برای درک بهتر این موضوع در ادامه به این موضوع میپردازیم که الگوی کنج نزولی در روند صعودی چیست و نحوه ترید آن را شرح میدهیم.

الگوی کنج نزولی در روند صعودی چیست؟

الگوی کنج نزولی در روند صعودی یکی از الگوهای ادامهدهنده در تحلیل تکنیکال است. دلیل اینکه الگوی کنج نزولی در روندهای صعودی را نوعی الگوی ادامهدهنده محسوب میکنیم این است که احتمال خروج قیمت از خط روند بالایی در الگوی کنج نزولی بیشتر است، بنابراین زمانی که تریدرها روندهای صعودی را شناسایی میکنند میتوانند روندهای نزولی موقتی که در ادامه روند افزایشی اصلی روی میدهد را بررسی کنند.

در این حالت در صورتی که روند نزولی موقتی بین دو خط روند نزولی تشکیل شود، الگوی کنج نزولی تشکیل میشود و احتمال شکست خط مقاومت بالایی در این الگو بالا میرود. بنابراین برای اینکه تریدرها بتوانند از این الگوی قیمتی استفاده کنند میتوانند موقعیتهای مناسب ورود به معامله در این الگو را مشخص کنند.

برای این منظور همانطور که در تصویر زیر مشاهده میکنید، منتظر میمانند تا پس از تکمیل شدن الگوی کنج نزولی، قیمت از سمت بالا این الگو را بشکند. پس از شکست الگوی کنج نزولی و تثبیت قیمت در بالای این الگو، تریدرها میتوانند در موقعیت مناسبی به معامله ورود کنند. در این حالت برای مدیریت بهینه ریسک و سرمایه میبایست از نسبت ریسک به ریوارد مناسبی استفاده کنند. بنابراین همانطور که در تصویر بالا مشاهده میکنید میتوانند قیمتهای حد ضرر و تارگت را مطابق با تصویر بالا قرار دهند.

ترید با الگوی کنج نزولی

با توجه به اینکه الگوی کنج نزولی یکی از الگوهای افزایشی محسوب میشود، بنابراین تریدرها سعی میکنند با شناسایی این الگو در نمودار قیمت موقعیتهای مناسبی را برای ورود به معامله پیدا کنند. در این حالت باتوجه به تشکیل این الگو در روندهای صعودی یا نزولی نمودار قیمت، میتواند الگویی ادامهدهنده یا بازگشتی باشد.

در صورتی که الگوی کنج نزولی در روندهای صعودی مشاهده شود، قیمت پس از مدتی نوسان در این الگو میتواند با خروج از خط روند بالایی، روند افزایشی قبلی خود را ادامه دهد. اما در مواردی نیز الگوی کنج نزولی ممکن است در روندهای نزولی تشکیل شود.

در این موارد با توجه به احتمال بیشتر شکست قیمت از سمت بالا در این الگو، الگوی کنج نزولی که در ادامه روندهای نزولی تشکیل میشود، میتواند یکی از انواع الگوهای بازگشتی محسوب شود و باعث تغییر جهت روند قیمت به سمت سطوح بالاتر قیمتی شود.

برای مثال همانطور که در تصویر زیر مشاهده میکنید پیکان قرمز رنگ جهت نزولی قیمت را نشان میدهد. در این مثال قیمت در ابتدا در روندی نزولی قرار دارد، در ادامه وارد الگوی کنج نزولی میشود. بنابراین برای مدتی در داخل این الگو نوسان میکند تا در نهایت خط مقاومت بالایی را میشکند و وارد روند صعودی میشود.

در این مثال با توجه که در ابتدا قیمت در روندی نزولی قرار دارد و پس از تشکیل الگوی کنج نزولی وارد روند صعودی در نمودار قیمت میشود، بنابراین نوعی الگوی برگشتی نیز بهحساب میآید. تریدرها با توجه به روند قیمتی میتوانند موقعیتهای مناسبی را برای ورود به معامله با توجه به این الگو در نمودار قیمت مشخص کنند. همانطور که در تصویر زیر مشاهده میکنید قیمتهای ورود به معامله، حد ضرر و هدف قیمتی در مثال زیر مشخص شدهاند.

ترکیب الگوها با الگوی کنج

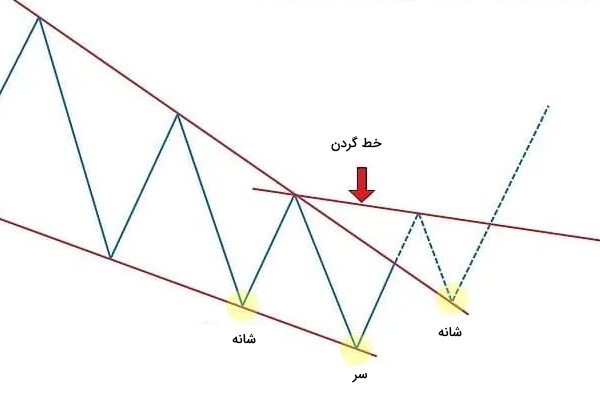

تریدرها برای این که بتوانند احتمال موفقیت در معاملات خود را افزایش دهند سعی میکنند تاییدهای بیشتری را برای باز کردن پوزیشن معاملاتی مربوطه دریافت کنند. برای این منظور علاوه بر درنظر گرفتن ناحیه تشکیل الگوهای کنج در نمودار قیمت، تشکیل الگوهای قیمتی دیگر را همزمان با الگوهای کنج نیز در نظر میگیرند. برای مثال در تصویر زیر الگوی کنج نزولی را مشاهده میکنید. با کمی دقت در این تصویر مشاهده میکنید که در قسمت پایینی کنج نزولی، الگوی قیمتی سر و شانه معکوس نیز تشکیل شده است.

الگوهای سر و شانه یکی از الگوهای قیمتی در تحلیل تکنیکال هستند که برای پیشبینی روندهای احتمالی قیمت در نمودار استفاده میشوند. با توجه به اینکه الگوهای سر و شانه یکی از الگوهای برگشتی در نمودار قیمت هستند، بنابراین تریدرها با پیدا کردن این الگوها در نمودار قیمت، احتمال بیشتری به برگشت روند میدهند.

در این مثال همانطور که در تصویر زیر مشاهده میکنید، در انتهای روند نزولی درون الگوی کنج نزولی، الگوی سر و شانه معکوس نیز تشکیل شده است. از سویی دیگر با توجه به اینکه الگوی کنج نزولی یکی از انواع الگوهای گاوی محسوب میشود بنابراین تریدرها با تشکیل الگوی کنج نزولی به دنبال تاییدهای بیشتری برای باز کردن پوزیشنهای لانگ هستند.

در این حالت در صورتی که روند نزولی یکی از انواع الگوهای قیمتی برگشتی همانند الگوی سر و شانه معکوس تشکیل شود، تریدرها با اطمینان بیشتری میتوانند وارد پوزیشنهای لانگ شوند. در تصویر زیر تشکیل الگوی سر و شانه معکوس در الگوی کنج نزولی را مشاهده میکنید.

استراتژی معاملاتی کنج صعودی

برای اینکه بتوانیم استراتژی معاملاتی مناسبی با استفاده از الگوی کنج صعودی در نمودار قیمت داشته باشیم، علاوه بر اینکه نیاز داریم تا تحلیل تکنیکال دقیق و مناسبی در نمودار قیمت انجام دهیم، میبایست عوامل مربوط به مدیریت ریسک در انجام معاملات همانند رعایت نسبت ریسک به ریوارد مناسب در ترید را نیز در نظر بگیریم. دلیل استفاده از استراتژیهای مدیریت ریسک همانند حد ضرر در انجام معاملات به این دلیل است که هیچکدام از استراتژیهای مربوط به ترید، انجام موفق معاملات را تضمین نمیکند.

بنابراین هراندازه تریدرها تحلیل جامعی از نمودار قیمت ارائه کنند، باز هم احتمال عدم موفقیت در انجام معاملات بهدلیل پیشبینی نادرست روند قیمت وجود دارد. این موضوع برای تمامی استراتژیهای معاملاتی با استفاده از تحلیل تکنیکال صادق است.

بنابراین برای اینکه بتوانیم استراتژی معاملاتی بهینهای را با استفاده از الگوی کنج صعودی طرحریزی کنیم، علاوه بر توجه به عوامل تحلیل تکنیکال در نمودار قیمت، لازم است تا موارد مربوط به مدیریت ریسک و سرمایه را نیز در انجام معاملات رعایت کنیم.

برای این منظور دو مورد از مهمترین مواردی که در مدیریت ریسک بهینه در انجام معاملات استفاده میشود را بهطور جداگانه شرح میدهیم. برای این منظور در ادامه به این موضوع میپردازیم که محدود کردن ضرر در ترید الگوی کنج صعودی چیست و درباره نحوه مدیریت ریسک در انجام معاملات با استفاد از این الگو توضیحاتی ارائه میکنیم.

محدود کردن ضرر در ترید کنج صعودی

برای اینکه بتوانیم مدیریت ریسک بهینهای را در انجام معاملات با استفاده از الگوی کنج صعودی انجام دهیم، میبایست با استفاده از قراردادن حد ضرر در معاملات، میزان ضرر احتمالی در صورت عدم انجام موفق معاملات را کاهش دهیم. برای این منظور تریدرها قیمتی را در نمودار به عنوان قیمت حد ضرر تعیین میکنند. با رسیدن قیمت بازار به این قیمت، حد ضرر فعال شده و تریدر از معامله خارج میشود.

بنابراین حد ضرر نوعی سفارش است که میتواند در قالب انواع سفارشات استاپ مارکت و استاپ لیمیت انجام شود. در صورتی که تریدرها برای قرار دادن حد ضرر از سفارش استاپ مارکت استفاده کنند، در این حالت در صورت رسیدن قیمت بازار به قیمت استاپ، حد ضرر فعال شده و سفارش در قیمت مارکت پر میشود.

در صورتی که برای قرار دادن حد ضرر تریدرها از سفارش استاپ لیمیت استفاده کنند نیز زمانی که قیمت بازار به قیمت استاپ برسد، حد ضرر فعال شده و معامله در محدوده قیمت تعیینشده انجام میشود.

از سویی دیگر تریدرها برای اینکه بتوانند مدیریت سرمایه مناسبی در انجام معاملات خود داشته باشند، میبایست در هر معامله درصد محدودی از کل سرمایه اختصاصی برای انجام معاملات را ریسک کنند. محدود کردن ریسک در انجام معاملات با استفاده از حد ضرر به این معنی است که زمانی که حد ضرر فعال میشود تنها درصد مشخصی از کل سرمایه از بین میرود.

برای مثال تریدرها حد ضرر را معمولا بهگونهای قرار میدهند که در صورت فعال شدن آن در هر معامله مقداری کمتر از یک الی دو درصد از سرمایه کل اختصاصی در ترید از بین برود. در ادامه به این موضوع میپردازیم که مدیریت ریسک در ترید کنج صعودی چیست و توضیحاتی درباره نسبت ریسک به ریوارد ارائه میکنیم.

مدیریت ریسک در ترید کنج صعودی

تریدرها با قراردادن حد ضرر در ترید الگوهای کنج صعودی میتوانند مقدار ضرر در معاملات بهدلیل پیشبینی نادرست قیمت را محدود کنند. علاوهبراین تریدرها از حد ضرر میتوانند برای تنظیم نسبت ریسک به ریوارد مناسب در انجام معاملات نیز استفاده کنند.

برای این منظور تریدرها نیاز دارند تا در ابتدا با توجه به تحلیل تکنیکال و شرایط نمودار قیمت، نواحی مناسبی را برای قرار دادن حد ضرر و تارگت معاملاتی در نظر بگیرند. برای ترید الگوی کنج صعودی با توجه به استراتژی معاملاتی مدیریت ریسک میبایست قبل از ورود به معامله و باز کردن پوزیشن معاملاتی، قیمتهای حد ضرر و تارگت مناسبی را با توجه به نسبت ریسک به ریوارد تعیین کنیم.

برای این منظور در ابتدا میبایست محل مناسبی از نمودار قیمت را بهعنوان محل قرار دادن حد ضرر در نظر بگیریم. سپس در صورتی که تارگتهای قیمتی مناسبی با توجه به نسبت ریسک به ریوارد در معاملات وجود داشته باشد، میتوانیم اهداف قیمتی مناسبی را برای تیک پروفیت تعیین کنیم.

برای این منظور اختلاف قیمت بین تارگت و قیمت ورود به معامله به عنوان ریوارد و اختلاف قیمت بین حد ضرر و قیمت ورود به معامله به عنوان ریسک در نظر گرفته میشود. در این حالت تریدرها معمولا سعی میکنند تا نسبت ریسک به ریوارد معاملات در حدود یک به سه باشد تا در نهایت بتوانند حساب معاملاتی سودآوری داشته باشند.

استراتژی کنج صعودی ترید ارز دیجیتال

تریدرها از استراتژیهای معاملاتی وابسته به الگوهای قیمتی همانند الگوی کنج صعودی میتوانند در بازار ارزهای دیجیتال نیز استفاده کنند. برای این منظور با توجه به تنوع موجود در ارزهای دیجیتال میبایست در ابتدا رمزارزهایی که احتمال تشکیل الگوی کنج صعودی در آنها بیشتر است را با بررسی نمودار آنها شناسایی کنند.

برای این منظور نمودار ارزهای دیجیتالی را میتوانند بررسی کنند که در نزدیکی نواحی مهم قیمتی قرار دارد. این موضوع به تریدرها کمک میکند تا بتوانند از تاثیر این نواحی قیمتی در روند قیمت ارز دیجیتال مربوطه در راستای الگوی کنج صعودی استفاده کنند.

برای مثال تریدرها میتوانند نمودارهای قیمت رمزارزهایی را بررسی کنند که در نزدیکی ناحیه مقاومتی مهمی قرار دارد. در این حالت با توجه به احتمال برگشت قیمت از ناحیه مقاومتی مهم در نمودار مربوطه میتوانند از الگوهای نزولی همانند الگوی کنج صعودی برای پیدا کردن موقعیتهای معاملاتی مناسب استفاده کنند.

علاوه بر این برای گرفتن تاییدهای بیشتر برای انجام معاملات موردنظر میتوانند از اندیکاتورهایی همانند RSI نیز استفاده کنند. برای مثال در ادامه استراتژی کنج صعودی در انجام معامله در نمودار بیت کوین را به عنوان مثال شرح میدهیم.

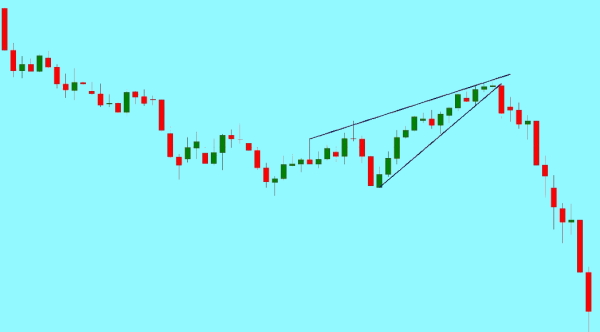

استراتژی کنج صعودی نمودار بیت کوین

از استراتژی معامله با استفاده از الگوی کنج صعودی میتوان در نمودار انواع ارزهای دیجیتال همانند بیت کوین نیز استفاده کرد. برای مثال همانطور که در تصویر زیر مشاهده میکنید، نمودار زیر نمودار شمعی بیت کوین در تایمفریم روزانه را نشان میدهد. در این نمودار هر کدام از کندلهای قیمتی نشاندهنده نوسانات قیمت در یک روز است.

در قسمت پایین این نمودار زمان و در قسمت سمت راست نمودار قیمت بیت کوین در زمان موردنظر نشان داده میشود. علاوه بر این در قسمت پایین نمودار قیمت، اندیکاتور RSI را مشاهده میکنید. در این مثال همانطور که ملاحظه میکنید، الگوی کنج صعودی در نمودار بیت کوین پس از روند صعودی قیمت تشکیل شده است.

با بررسی اندیکاتور RSI در پایین نمودار قیمت نیز متوجه میشویم که اندیکاتور در زمان تشکیل الگوی کنج صعودی بهتدریج بیشینههای کمتری را ثبت میکند. از سویی دیگر با توجه به اینکه قیمت در روندی صعودی قرار دارد ولی اندیکاتور RSI بیشینههای کمتری را در همین بازه ثبت کرده است بنابراین در این حالت میتوانیم بگوییم در اندیکاتور RSI واگرایی مشاهده میشود.

با توجه به این واگرایی و تشکیل الگوی کنج صعودی برای بیت کوین احتمال برگشت روند از صعودی به نزولی افزایش پیدا میکند. همانطور که در تصویر زیر مشاهده میکنید، قیمت با شکست الگوی کنج صعودی، روند ریزشی خود را شروع میکند.

لازم به ذکر است با توجه به تعداد زیاد ارزهای دیجیتال و نوسانات قیمتی بالایی که این رمزارزها دارند، تریدرها میتوانند فرصتهای معاملاتی فراوانی را در نمودارهای قیمتی مربوطه پیدا کنند.

اما همواره به این نکته توجه داشته باشید که در بازار ارزهای دیجیتال علاوه بر تحلیل تکنیکال عوامل تاثیرگذار دیگری همانند تکنولوژی بستر غیرمتمرکز مربوط به ارز دیجیتال، نحوه عرضه و توزیع توکنها، میزان کاربرد توکن مربوطه و عوامل بسیار دیگری وجود دارند که بر روی قیمت ارزهای دیجیتال تاثیرگذار هستند.

بنابراین برای کسب سود از انجام معاملات ارزهای دیجیتال تریدرها میبایست مهارت شناسایی توکنهای مستعد رشد در بازار کریپتو را بهدست آورند. با توجه به اهمیت این موضوع فیلم آموزش شناسایی توکن های ارز دیجیتال با رشد بالا در سرمایه گذاری کریپتوگرام تهیه شده است که علاقهمندان به این حوزه میتوانند از طریق لینک زیر به آن دسترسی پیدا کنند.

الگوی کنج صعودی در تحلیل تکنیکال

الگوی کنج صعودی یکی از الگوهای قیمتی در تحلیل تکنیکال است. تحلیل تکنیکال با استفاده از ابزارهایی این توانایی را به تریدرها میدهد تا بتوانند رفتار قیمت در نمودار را بررسی کنند. یکی از این ابزارها انواع الگوهای قیمتی در تحلیل تکنیکال است.

تریدرها برای این که بتوانند تحلیل قابلقبولی از نحوه روندهای قیمتی در نمودار داشته باشند، در ابتدا میبایست با اصول اولیه تحلیل تکنیکال مانند حمایتها، مقاومتهای قیمتی و روندها آشنا شوند. برای این منظور نیاز است تا در ابتدا نحوه بررسی قیمت با استفاده از انواع نمودارهای قیمتی در تحلیل تکنیکال مخصوصا نمودارهای شمعی را یاد بگیرند.

نمودارهای شمعی در مقایسه با دیگر نمودارها در تحلیل تکنیکال، اطلاعات قیمتی بیشتری در اختیار تریدرها قرار میدهد. علاوه بر آشنایی با مفاهیم پایه در تحلیل تکنیکال، تریدرها میبایست مهارتهای لازم در تفسیر الگوهای شمعی در نمودار قیمت را بهدست آورند.

با استفاده از الگوهای شمعی و ترکیب آنها با انواع الگوهای قیمتی تریدرها میتوانند تحلیل بهتری از نمودار قیمت ارائه دهند. علاوه بر این تریدرها میتوانند برای بررسی بهتر رفتار قیمت در نمودارها از ابزارهایی نظیر انواع اندیکاتورها و اسیلاتورها نیز در تحلیل تکنیکال استفاده کنند.

با توجه به اهمیت یادگیری تحلیل تکنیکال در بالا بردن مهارتهای معاملاتی در بازارهای مختلف مالی، فیلمهای اموزشی متنوعی در کریپتوگرام تهیه شده است که علاقهمندان میتوانند از طریق لینکهای موجود در فهرست زیر به آنها دسترسی پیدا کنند.

علاوه بر این برای دسترسی به مجموعه فیلمهای آموزشی کریپتوگرام در حوزه مربوط به تحلیل تکنیکال میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از کریپتوگرام الگوی کنج صعودی را شرح دادیم و نحوه شناسایی این الگو را بیان کردیم. سپس توضیحاتی درباره الگوی کنج صعودی در نمودار قیمت بیان کردیم. الگوی کنج صعودی در نواحی مقاومتی را توضیح دادیم. سپس ترید با الگوی کنج صعودی و تیک پروفیت با استفاده از این الگو در ترید را بیان کردیم.

در ادامه الگوی کنج صعودی در روند صعودی و ترید الگوی کنج بازگشتی را شرح دادیم. الگوی کنج ادامهدهنده را بیان کردیم و نحوه ترید با آن را توضیح دادیم. الگوی کنج صعودی در روند نزولی را بیان کردیم و توضیحاتی درباره تفاوت الگوی کنج و مثلث بیان کردیم. سپس الگوی کنج صعودی و نزولی را شرح دادیم.

الگوی کنج نزولی را توضیح دادیم و ترکیب الگوها با الگوی کنج را بیان کردیم. استراتژی معاملاتی الگوی کنج صعودی را شرح دادیم و استراتژی کنج صعودی در ارز دیجیتال را بیان کردیم. در پایان نیز توضیحاتی درباره الگوی کنج صعودی در تحلیل تکنیکال بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید: