در دنیای تحلیل تکنیکال، شناخت الگوهای روند قیمتی برای معاملهگران و سرمایهگذاران حائز اهمیت زیادی است. یکی از این الگوهای پرکاربرد، الگوی پرچم سه گوش یا پنَنت (Pennant) است که بعد از روندی قوی شکل گرفته و نشانهای از ادامه روند محسوب میشود.

در این مقاله، به طور جامع به آموزش و تعریف الگوی پرچم سه گوش میپردازیم و نحوه معامله با آن را به زبانی ساده توضیح میدهیم. تلاش میکنیم که تا پایان این مقاله، همه اطلاعات لازم در رابطه با الگوی پننت را فرا بگیرید؛ گرچه اگر سوالی در این زمینه دارید، همواره میتوانید برای ما یا کاربران دیگر مطرح کنید.

الگوی پرچم چیست؟

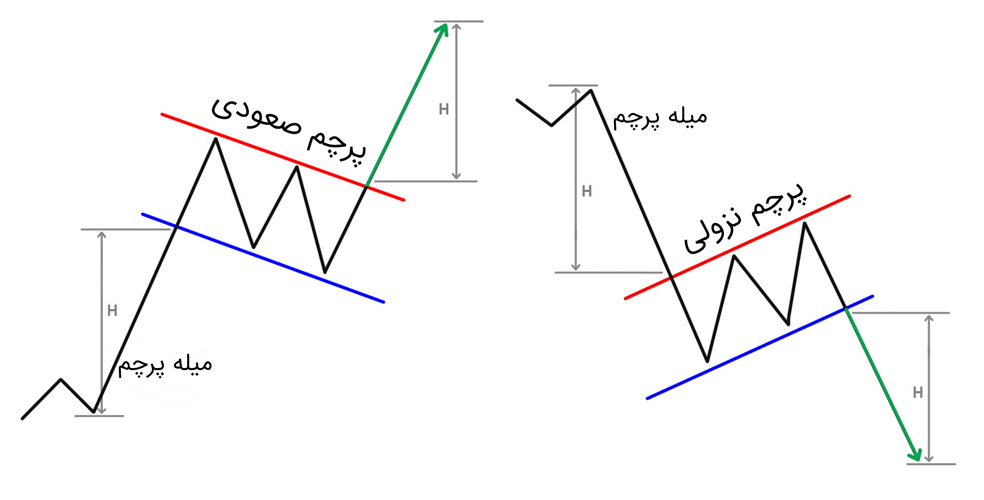

الگوی پرچم (Flag Pattern) یکی از الگوهای ادامهدهنده روند در حوزه تحلیل تکنیکال است که پس از حرکت شدید چارت قیمت به وجود میآید. این الگو از دو بخش اصلی تشکیل شده است:

- پرچم (Flag): کانالی با سقف و کف موازی کوچک که نشاندهنده دوره تثبیت یا اصلاح قیمت است.

- میله پرچم (Flagpole): حرکت عمودی قدرتمندی که پیش از تشکیل پرچم ثبت شده است.

در طول دوره ایجاد پرچم (پولبک)، نمودار قیمت در کانالی موازی محدود میشود. شیب این کانال میتواند به سمت بالا، پایین یا افقی باشد، اما معمولاً در خلاف جهت روند غالب حرکت میکند. به عنوان مثال، در روند صعودی، الگوی پرچم به طور معمول با شیب رو به پایین تشکیل شود.

معمولاً انتظار میرود که پس از تکمیل این الگو، قیمت در جهت روند اصلی بریک-اوت (Breakout) کرده و به حرکت خود ادامه دهد. الگوی پرچم در دو نوع صعودی (در روند صعودی) و نزولی (در روند نزولی) ظاهر میشود و شناسایی به موقع و توانایی تریدر در فهم تمایزهای آن با الگوهای بازگشتی نمودار، میتواند موقعیتهای بسیار خوبی برای کسب سود ایجاد کند.

البته لازم به ذکر است که حجم معاملات نیز نقش مهمی در تأیید الگوی پرچم دارد. در طول تشکیل پرچم، حجم معاملات معمولاً کاهش مییابد، زیرا معاملهگران تمایلی به ترید در برابر روند غالب ندارند و تریدرهایی که پوزیشن دارند هم در حال ثبت سود کامل یا جزئی هستند.

نات کوین؛ روایتی از انگشتان بیقرار

الگوی پرچم سه گوش چیست؟

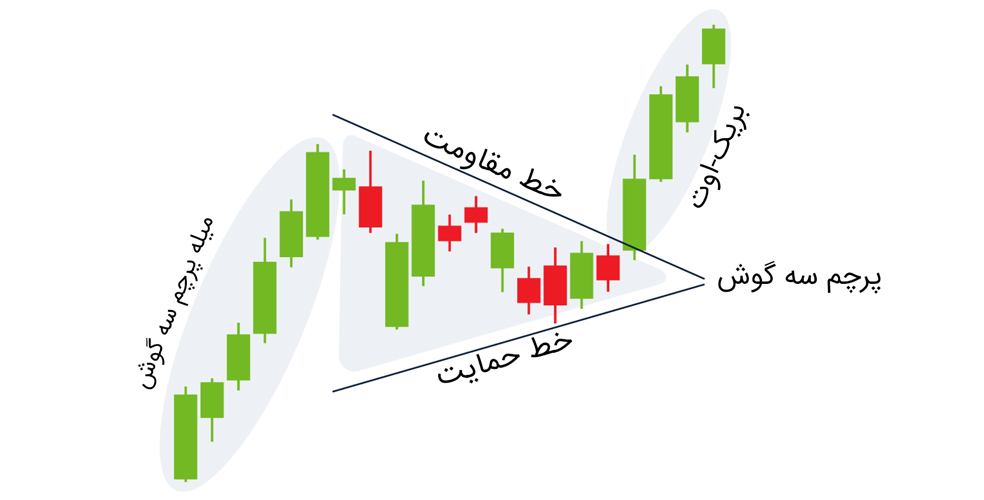

الگوی پرچم سه گوش (Pennant) نوع خاصی از الگوی پرچم است که بعد از حرکت قدرتمند نمودار ، به جای کانال، مثلثی متقارن در آن شکل گرفته است. این الگو نشاندهنده وقفهای موقتی در روند غالب است و معمولاً بهعنوان الگویی ادامهدهنده در نظر گرفته میشود.

اجزای تشکیلدهنده الگوی پرچم سه گوش

با اندکی تفاوت با الگوی پرچم عادی، الگوی پننت از سه جزء اصلی تشکیل شده است:

- میله پرچم: حرکت شدید و سریع قیمت در جهت روند غالب که قبل از تشکیل پرچم سه گوش رخ میدهد. این حرکت سریع و تند، بیانگر قدرت و شتاب روند فعلی است و به عنوان پایهای برای تشکیل الگوی پرچم سه گوش عمل میکند. طول و شیب میله پرچم میتواند در ارزیابی قدرت روند و تعیین اهداف قیمتی پس از شکست نقش داشته باشد.

- خطوط روند همگرا: پس از تشکیل میله پرچم، قیمت وارد دوره تثبیت یا اصلاح میشود که با نوسانات محدود و کاهش حجم معاملات همراه است. در این مرحله، دو خط روند که از نقاط سقف و کف قیمت در دوره تثبیت رسم میشوند، به سمت یکدیگر همگرا شده و مثلثی متقارن را تشکیل میدهند. این مثلث، پرچم سه گوش نامیده میشود و نشاندهنده تعادل موقتی بین خریداران و فروشندگان است.

- بریک-اوت نمودار: پس از تکمیل الگوی پرچم سه گوش، انتظار میرود که قیمت از یکی از خطوط روند همگرا شکسته شود و روند قبلی را از سر بگیرد. جهت شکست قیمت، نشاندهنده ادامه روند غالب خواهد بود. برای مثال، در پرچم سه گوش صعودی، شکست قیمت به سمت بالا از خط روند مقاومت، سیگنالی برای خرید است. افزایش حجم معاملات در زمان شکست، اهمیت زیادی در تأیید صحت الگو و قدرت حرکت بعدی قیمت دارد.

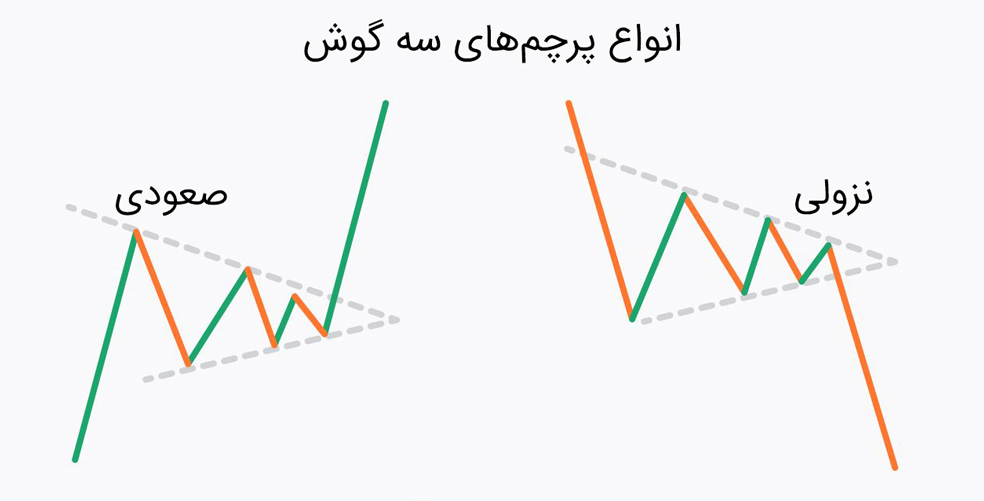

آشنایی با پرچم سه گوش صعودی

پرچم پننت صعودی، الگویی ادامهدهنده در روند صعودی است. این الگو زمانی شکل میگیرد که پس از حرکت صعودی قدرتمند (میله پرچم)، نمودار وارد دوره تثبیت میشود و با نوسانات محدود، مثلثی تشکیل میدهد. این مثلث برای اینکه به عنوان پرچم سه گوش صعودی در نظر گرفته شود، باید به سمت پایین متمایل باشد.

هنگامی که نمودار با حجم معاملات بالا، از خط روند بالایی مثلث (خط مقاومت) عبور میکند، سیگنالی مبنی بر ادامه روند صعودی صادر میشود. تریدرها میتوانند با شناسایی این الگو و خرید به موقع، سود خوب کسب کنند. اهداف قیمتی را میتوان با اندازهگیری ارتفاع میله پرچم و افزودن آن به نقطه شکست، تعیین کرد.

لازم به ذکر است که اگر پرچم سه گوش صعودی بعد از جهش نمودار به سمت بالا باشد، به آن گُوِه یا وِج (Wedge) صعودی میگوییم. نکته جالب توجه اینجاست که این الگو برخلاف پرچم سه گوش، از نوع بازگشتی است و خستگی و کاهش قدرت روند، خروج خریداران و احتمال نسبتاً بالای تغییر روند را نشان میدهد.

آشنایی با پرچم سه گوش نزولی

پرچم سه گوش نزولی، هم الگویی ادامه دهنده در روند نزولی است که پس از ریزش شدید (میله پرچم) ظاهر میشود. در طول دوره تثبیت، نمودار در محدودهای باریک نوسان میکند و مثلث متقارنی (پرچم سه گوش) با خطوط روند همگرا تشکیل میدهد.

شکست الگو به سمت پایین از خط روند پایینی مثلث (خط حمایت) با افزایش حجم معاملات، سیگنالی برای ادامه روند نزولی است. بعد از این بریک-اوت نزولی، زمان خوبی برای معامله شورت (فروش استقراضی) است. حد سود این ترید هم میتواند به اندازه میله پرچم به سمت پایین باشد.

در این جا هم شیب مثلث پرچم اهمیت بسیار بالایی دارد؛ به این صورت که اگر شیب مثلث رو به بالا باشد، به آن پرچم سه گوش نزولی (الگویی ادامهدهنده) میگوییم و اگر این شیب به سمت پایین (در جهت روند) باشد، آن را وِج نزولی مینامیم. وج نزولی الگویی بازگشتی است و خبر از پایان (حداقل موقتی) روند را میدهد.

شکست پرچم سه گوش چگونه اتفاق میافتد؟

زمانی که چارت قیمت پس از حرکتی تند، وارد فاز تثبیت میشود و الگوی Pennant را تشکیل میدهد، معاملهگران منتظر شکست (بریک-اوت) نمودار قیمت از مثلث هستند. شکست زمانی رخ میدهد که قیمت از یکی از خطوط روند همگرای مثلث عبور کند و به حرکت خود در جهت روند اصلی ادامه دهد. برای تأیید شکست، توجه به چند عامل مهم است:

بسته شدن کندل در خارج از مثلث

برای اینکه شکست معتبر باشد، حداقل یک کندل باید به طور کامل در خارج از ضلعهای مثلث بسته شود. این نشان میدهد که قیمت با قدرت از سطح مقاومت یا حمایت عبور کرده و احتمال ادامه حرکت در همان جهت را افزایش میدهد.

افزایش حجم معاملات

حجم معاملات نقش مهمی در تأیید شکست دارد. هنگام شکست واقعی، انتظار میرود که حجم معاملات به طور قابل توجهی افزایش یابد. افزایش حجم نشاندهنده ورود تریدرهای جدید به بازار و اعتماد آنها به این شکست است. اگر شکست با حجم کم اتفاق بیفتد، ممکن است نشانهای از شکستی کاذب باشد.

تداوم حرکت پس از شکست

پس از شکست اولیه، قیمت باید به حرکت خود در جهت شکست ادامه دهد و از برگشت سریع به درون مثلث خودداری کند. تداوم حرکت پس از شکست، اعتبار سیگنال را تأیید میکند و احتمال موفقیت معامله را افزایش میدهد.

عبور از سطوح کلیدی

اگر در نزدیکی الگوی پرچم سه گوش، سطوح حمایت یا مقاومت مهمی وجود داشته باشد، شکست و بسته شدن قیمت در خارج از این سطوح، اهمیت سیگنال را دو چندان میکند. عبور قاطع از این سطوح، نشانه غلبه روند بر موانع قیمتی است. البته یکی از اصول پرایس اکشن ال بروکس (Al Brooks) میگوید که تشکیل الگوی مثلث در نزدیکی نقطه حمایت/مقاومت، به معنای پایان روند و نزدیک بودن تغییر روند است.

نکته قابل توجه دیگر در مورد شکست، احتمال وقوع پولبک یا بازگشت قیمت به محدوده مثلث پس از شکست اولیه است. پولبک فرصتی برای ورود مجدد به بازار یا افزایش حجم معاملات (با رعایت اصول مدیریت ریسک) برای معاملهگرانی است که موفق به ورود در شکست اولیه نشده اند. اگر پولبک با موفقیت انجام شود و قیمت از خط روند حمایت شده و دوباره شروع به حرکت در جهت شکست کند، اعتبار سیگنال تقویت میشود.

آموزش معامله با الگوی پرچم سه گوش

پس از شناخت ویژگیهای الگوی پننت و نحوه شکست آن، اکنون زمان آن رسیده که نحوه معامله با این الگو را بیاموزیم. در این بخش، مراحل اصلی ورود به معامله، تعیین حد ضرر و اهداف قیمتی را بررسی خواهیم کرد.

شناسایی الگوی پرچم سه گوش

اولین گام در معامله با این الگو، شناسایی صحیح آن بر روی نمودار قیمت است. برای این کار، به دنبال حرکت شدید قیمت (میله پرچم) باشید که دورهای تثبیت با نوسانات محدود و همگرایی خطوط روند (پرچم سه گوش) به دنبال آن آمده باشد.

انتظار برای بریک-اوت و ورود

پس از شناسایی الگو، منتظر شکست قیمت از خطوط روند همگرا باشید. در پرچم سه گوش صعودی، شکست باید به سمت بالا و با بسته شدن قیمت در بالای خط روند مقاومت باشد. در مقابل، در پرچم سه گوش نزولی، بریک-اوت رو به پایین و با بسته شدن قیمت زیر خط روند حمایت اتفاق میافتد. افزایش حجم معاملات در زمان شکست، سیگنال مهمی برای تأیید اعتبار آن است.

پس از تأیید بریک-اوت، میتوانید وارد معامله در جهت میله پرچم شوید. توجه داشته باشید که ورود به معامله باید با رعایت مدیریت سرمایه و ریسک انجام شود و بیشتر از ۲٪ سرمایه در تریدها وارد نشود.

تعیین حد ضرر

در معاملات پرچم سه گوش، حد ضرر را کمی پایینتر از خط روند حمایت (در پرچم سه گوش صعودی) یا کمی بالاتر از خط روند مقاومت (در پرچم سه گوش نزولی) قرار دهید. این کار از سرمایه شما در برابر حرکات نامطلوب قیمت محافظت میکند و تعیین آن هرگز نباید فراموش شود.

تعیین حد سود

برای تعیین اهداف قیمتی در معاملات پرچم سه گوش، میتوانید از ارتفاع میله پرچم استفاده کنید. ارتفاع دکل پرچم را اندازه بگیرید و آن را از نقطه شکست به بالا (در پرچم سه گوش صعودی) یا به پایین (در پرچم سه گوش نزولی) اضافه کنید. این کار سطوح بالقوه برای خروج از معامله و کسب سود را به شما نشان میدهد.

همچنین میتوانید از سطوح حمایت و مقاومت کلیدی به عنوان اهداف قیمتی استفاده کنید. تعیین حد سود به فاصله یک یا دو برابر اندازه حد ضرر هم استراتژی معاملاتی خوبی است که در دراز مدت منجر به سودآوری میشود.

مدیریت معامله

پس از ورود به معامله، مدیریت آن بسیار مهم است. حد ضرر خود را رعایت کنید و اجازه ندهید ضررهای کوچک تبدیل به ضررهای بزرگ شوند. هنگام رسیدن به اهداف قیمتی، میتوانید بخشی از پوزیشن خود را ببندید و حد ضرر خود را به نقطه سر به سر منتقل کنید. این کار سود شما را حفظ میکند و به شما اجازه میدهد بخش دیگری از موقعیت را برای کسب سودهای بیشتر باز نگه دارید.

نکات مهم برای معامله با الگوی پرچم سه گوش

در هنگام ترید با الگوی پننت، بهتر است به نکاتی توجه کنید که شما را در افزایش شانس کسب سود و محدود کردن ضررها کمک میکنند.

- صبور باشید و برای ورود به معامله عجله نکنید. منتظر بریک-اوت معتبر با حجم بالا باشید.

- همیشه از حد ضرر استفاده کنید و به استراتژی خود پایبند باشید.

- اهداف قیمتی را بر اساس ارتفاع میله پرچم و سطوح حمایت و مقاومت کلیدی تعیین کنید.

- از سایر ابزارهای تحلیل تکنیکال مانند اندیکاتورهای حجم، شاخصهای مومنتوم و میانگینهای متحرک برای تأیید سیگنالهای معاملاتی استفاده کنید.

- حتماً به تفاوتهای الگوی پرچم سه گوش و وِج توجه کنید، چرا که این دو کاملاً باهم متضاد هستند و تشخیص درست آنهاست که موجب سودآوری میشود.

- در نظر داشته باشید که هیچ الگوی معاملاتی صد درصد موفق نیست. گاهی اوقات، پرچمهای سه گوش میتوانند سیگنالهای نادرستی ایجاد کنند. مدیریت ریسک مناسب، کلید موفقیت در بلند مدت است.

با تمرین و تجربه، معامله گران میتوانند مهارت خود را در شناسایی و معامله با الگوی پننت افزایش دهند. این الگو، در صورت استفاده صحیح، میتواند سیگنال خرید و فروش معتبری را ارائه دهد.

کلام آخر

در این مقاله یاد گرفتیم که این الگوی کلاسیک ادامهدهنده، از حرکت شدید قیمت (میله پرچم) و دوره تثبیت با خطوط روند همگرا (پرچم سه گوش) تشکیل شده است.

شناسایی صحیح این الگو، تأیید بریک-اوت پرچم، و استفاده از استراتژی معاملاتی مناسب، معاملهگران را به کسب سود نزدیکتر میکند. بااینحال، مهم است که اصول مدیریت ریسک را رعایت کنید و از سایر ابزارهای تحلیلی در کنار این الگو استفاده کنید.

این الگو در نتیجه ثبت سود تریدرهای قبلی رخ میدهد. در واقع بانکها و موسسات بعد از اینکه نمودار قیمت فاصله زیادی از نقطه ورودشان ایجاد کرد، بخشی از سود خود را ثبت میکنند و بعد برای ورود دوباره در جهت روند، مدتی را صبر میکنند. همین امر باعث شده که الگوی Pennant از نوع ادامهدهنده باشد.

با این حال، معامله گران باید همیشه به خاطر داشته باشند که هیچ الگویی به تنهایی کامل نیست و ریسکهای ذاتی بازار را نمیتوان نادیده گرفت. انضباط، صبر و تمرین مداوم، کلید موفقیت در بلند مدت است.

در پایان اگر سوال یا ابهام بخصوصی در رابطه با شناسایی یا نحوه معامله با الگوی پرچم سه گوش دارید، در زیر همین مقاله آن را مطرح کنید.

سوالات متداول

- الگوی پرچم سه گوش چیست؟

این الگو از نوع ادامهدهنده است و شامل مثلثی با شیب رو به پایین یا بالا و حرکت تند سریع نمودار قبل از پرچم (میله) میشود.

- تفاوت الگوی پرچم سه گوش با الگوی پرچم معمولی در چیست؟

الگوی پرچم سه گوش رو به پایین یا بالاست ولی الگوی پرچم معمولی معمولاً افقی است. در ضمن پننتها بعد از روندی قوی شکل میگیرند، ولی مثلثها بدون روند قوی بوده و تنها دورهای تثبیت را نشان میدهند.

- چطور با الگوی پرچم سه گوش معامله کنیم؟

باید منتظر تأیید بریک-اوت الگوی پرچم سه گوش باشیم و بعد با قرار دادن حد ضرر در پشت پرچم، در جهت ادامه روند وارد پوزیشن شویم. حد سود هم معمولاً به اندازه میله پرچم است.

- الگوی پرچم سه گوش چه زمانی شکست میخورد؟

زمانی که بریک-اوت در زمان خلاف جهت میله رخ میدهد، یعنی الگوی پرچم سه گوش شکسته خورده است. مثلاً وقتی در پننت صعودی، شاهد ریزش شدید قیمت باشیم، یعنی این الگو به اصطلاح Fail شده است.